- Springen Sie zu den Themen der Erschwinglichkeit:

- Wie viel Hypothek kann ich mir leisten bei…50k, 100k, 200k

- Ihre Anzahlung hat großen Einfluss darauf, wie viel Haus Sie sich leisten können

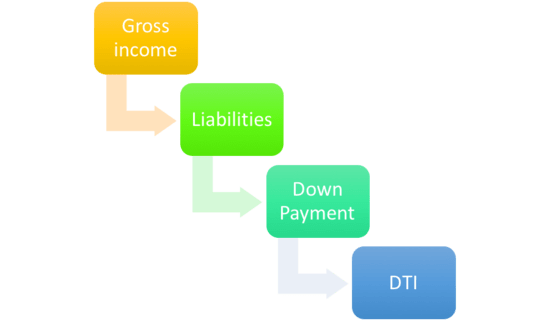

- Betrachten Sie Ihr Einkommen im Vergleich zu Ihren Verbindlichkeiten. Verbindlichkeiten, um zu sehen, wie viel Sie für eine Hypothek leihen können

- Beschaffen Sie sich eine Kreditauskunft, um die monatlichen Verbindlichkeiten zu ermitteln

- Bestimmen Sie Ihr Verhältnis von Schulden zuEinkommensverhältnis

- Was Sie sich leisten können. Was Ihr Kreditgeber zulässt

- Einen bestimmten Darlehensbetrag wählen, um eine Jumbo-Hypothek zu vermeiden

- Suchen Sie nach einem besseren Zinssatz, damit Sie mehr Geld leihen können

Springen Sie zu den Themen der Erschwinglichkeit:

– Ihr Gehalt allein beantwortet die Frage nicht

– Ihre Anzahlung und Erschwinglichkeit

– Einkommen vs. Verbindlichkeiten

– Ermitteln Sie Ihren DTI

– Was Sie sich leisten können vs. was der Kreditgeber zulässt. Was der Kreditgeber zulässt

– Ein niedrigerer Hypothekenzins bedeutet, dass Sie mehr Geld leihen können

Wenn Sie in letzter Zeit an den Begriff Hypothek gedacht haben und auf dem Markt sind, um ein neues Haus zu kaufen, haben Sie sich wahrscheinlich gefragt: „Wie viel Haus kann ich mir leisten“?

Dies ist eine sehr wichtige Frage, auf die alle angehenden Hausbesitzer die Antwort kennen sollten, bevor sie mit der Suche nach einer Immobilie beginnen, ganz gleich, ob es sich um ein Einfamilienhaus, eine Eigentumswohnung oder ein Reihenhaus handelt.

Wenn Sie wissen, wie viel Hypothek Sie sich leisten können, können Sie Ihre Wohnungssuche eingrenzen, so dass Sie Zeit sparen und produktiver sein können. Und hoffentlich sind Sie erfolgreich bei der Suche nach Ihrem Traumhaus.

Wenn Sie nicht bereits eine Vorabgenehmigung für eine Hypothek in der Hand haben, die im Wesentlichen angibt, wie viel Haus Sie sich leisten können, werden die meisten Immobilienmakler Sie nicht ernst nehmen.

Und vielleicht nehmen sie Sie nicht einmal mit, um sich die Angebote anzusehen. Why? Weil Hausverkäufer ihre Zeit nicht mit einem potenziellen Käufer verschwenden wollen, der in einer bestimmten Preisklasse nicht wirklich qualifiziert ist.

Wie viel Hypothek kann ich mir leisten bei…50k, 100k, 200k

- Sie können nicht einfach Ihr Einkommen eingeben, um die Erschwinglichkeit zu bestimmen

- Sie müssen auch Ihre anderen monatlichen Ausgaben berücksichtigen

- Neben Ihrer Anzahlung und den aktuellen Hypothekenzinsen

- Vergessen Sie nicht die örtlichen Grundsteuern und die Hausratsversicherung!

Während die Frage oft mit „wie viel Haus“ umschrieben wird, ist es vielleicht besser, stattdessen zu fragen „wie viel Hypothek kann ich mir leisten“.

Ich sage das, weil Sie sich möglicherweise alle Arten von Häusern leisten können, abhängig von der Höhe der Anzahlung.

Allerdings scheinen viele Leute wissen zu wollen, welche Hypothek sie sich bei einem bestimmten Gehalt wie 50.000 oder 100.000 Dollar leisten können.

Auch das ist nicht so einfach, denn in der Welt der Hypotheken ist nichts so einfach. Wir können nicht einfach Ihr Einkommen betrachten, um festzustellen, wie viel Sie für eine Hypothek aufnehmen können.

Stattdessen müssen wir Ihre monatlichen Verbindlichkeiten (Ausgaben) berücksichtigen, wie z. B. Studentendarlehen, Kreditkarten, alle laufenden Hypotheken, die Sie behalten wollen, und die geplante Wohnungszahlung (einschließlich Wohngebäudeversicherung und Grundsteuer).

Leider haben wir nicht alle die gleichen monatlichen Ausgaben oder die gleiche jährliche Grundsteuerrechnung. Diese Dinge können erheblich variieren.

Wenn jemand zum Beispiel 100.000 Dollar im Jahr verdient, aber himmelhohe monatliche Ausgaben hat, einschließlich eines teuren Range Rover, der ihn 2.000 Dollar im Monat kostet, ist es vielleicht egal, dass er im sechsstelligen Bereich liegt.

Ihr sparsamer Freund, der etwas weniger verdient, sagen wir nur 75.000 Dollar pro Jahr, aber einen Prius fährt, den er ohne monatliche Zahlungen besitzt, wird ungefähr den gleichen Geldbetrag für eine eventuelle monatliche Hypothekenzahlung zur Verfügung haben.

Ein seriöser Erschwinglichkeitsrechner berücksichtigt all diese wichtigen Punkte, um sicherzustellen, dass Sie bei einem bestimmten Kaufpreis tatsächlich qualifiziert sind.

Ihre Anzahlung hat großen Einfluss darauf, wie viel Haus Sie sich leisten können

- Eine niedrigeHypothek mit geringer Anzahlung kann die Erschwinglichkeit von Wohnraum ernsthaft beeinträchtigen

- Während ein Kreditnehmer, der mehr als 20 % anzahlen kann, einen geringeren Darlehensbetrag erhält

- und gleichzeitig eine niedrigere monatliche Hypothekenzahlung leisten kann

- Dank eines günstigeren Zinssatzes und einer in den meisten Fällen entfallenden Hypothekenversicherung

Wir müssen auch die Anzahlung des Kreditnehmers berücksichtigen, um den maximalen Darlehensbetrag (und den maximalen Kaufpreis) zu ermitteln, den er sich leisten kann.

Wenn jemand 20 % für ein Haus im Wert von 500.000 $ anzahlt, beträgt der Kreditbetrag nur 400.000 $.

Umgekehrt, wenn jemand nur 5 % für dasselbe Haus im Wert von 500.000 $ anzahlt, beträgt der Kreditbetrag 475.000 $.

Betrachten wir nun die monatliche Gesamthypothekenzahlung für jedes Darlehen, wobei die Hypothek mit 20 % Anzahlung die private Hypothekenversicherung vermeidet und einen günstigeren Zinssatz erhält.

Kreditnehmer A: 400.000 $ Darlehensbetrag @4% = 1.909,66 $

Kreditnehmer B: 475.000 $ Darlehensbetrag @4,5% + PMI von 150 $ pro Monat = 2.556,76 $

Differenz: 647,10 $

Wie Sie sehen, kann allein die Anzahlung die Gleichung der Erschwinglichkeit eines Hauses enorm verändern. Der Unterschied in der monatlichen Rate beträgt fast 650 $, das sind etwa 34 % mehr.

Mit anderen Worten: Selbst wenn beide Kreditnehmer genau dasselbe Gehalt haben, können ihre Wohnkosten sehr unterschiedlich ausfallen, je nachdem, wie viel sie bereit oder in der Lage sind, für das Haus zu zahlen, und welche Hypothekenzinsen sie erhalten.

Beachten Sie den niedrigeren Zinssatz für die kleinere Hypothek oben. Die Kreditgeber belohnen diejenigen, die eine höhere Anzahlung leisten.

Sicher, das Einkommen ist wichtig, aber auch der Darlehensbetrag, und der kann nur durch die Berechnung der Anzahlung ermittelt werden.

Je mehr Sie anzahlen, desto kleiner wird Ihr Darlehensbetrag (und die monatliche Rate), und umgekehrt.

Lange Rede, kurzer Sinn, wir müssen mehr als nur das Einkommen betrachten … niemand wird Ihnen mit Sicherheit sagen können, welche Hypothek Sie sich leisten können, nur weil er weiß, dass Sie jedes Jahr einen Betrag X verdienen.

Geringere monatliche Ausgaben und ein niedrigerer Zinssatz bedeuten eine geringere Kreditrate, was bedeutet, dass die Erschwinglichkeit eines Hauses für den disziplinierten und sparsamen Kreditnehmer steigen kann.

Zur Information: Die oben genannten monatlichen Zahlungen basieren auf einer 30-jährigen Festhypothek.

Wenn ein Käufer nur eine 15-jährige Festhypothek wünscht, sinkt die Erschwinglichkeit je nach Höhe des Kredits enorm. Verwenden Sie einen Hypothekenrechner, um die Zahlungen für beide Produkte zu vergleichen.

Betrachten Sie Ihr Einkommen im Vergleich zu Ihren Verbindlichkeiten. Verbindlichkeiten, um zu sehen, wie viel Sie für eine Hypothek leihen können

- Zählen Sie zuerst Ihr gesamtes Bruttoeinkommen auf, das dokumentiert werden kann

- Dann betrachten Sie alle Ihre monatlichen Ausgaben, die in einer Kreditauskunft zu finden sind

- Wie Autoleasingzahlungen, Kreditkartenzahlungen, Studentendarlehen und so weiter

- So bestimmen Sie, was für eine Wohnungszahlung übrig bleibt

Der beste Weg, um festzustellen, wie viel Sie sich leisten können oder wie viel Haus der Kreditgeber Ihnen wirklich zum Kauf überlässt, ist, zuerst Ihr monatliches Bruttoeinkommen zu betrachten und es dann mit all Ihren Verbindlichkeiten zu vergleichen.

Die Kreditvermittler fragen in der Regel nach den Einkünften der letzten zwei Jahre, um sicherzustellen, dass diese stabil sind und in absehbarer Zukunft auch bleiben werden.

Abgesehen von einem typischen Grundgehalt kann Ihr Einkommen auch Dinge wie Boni, Überstunden, Provisionen, Trinkgelder, Sozialversicherung, Rente, Erwerbsunfähigkeitseinkommen, Unterhaltszahlungen und Kindergeld, Einkommen aus selbständiger Tätigkeit, Militäreinkommen, Kfz-Zulage usw. umfassen.

Vergewissern Sie sich, dass Sie alle Einkommensquellen berücksichtigen, um ein vollständiges Bild zu erhalten, aber prüfen Sie auch, ob sie akzeptabel sind, bevor Sie sie einbeziehen.

Verbindlichkeiten umfassen alles, was Sie monatlich bezahlen müssen, einschließlich revolvierender und Ratenkonten, die in Ihrer Kreditauskunft erscheinen.

Ratenkonten umfassen Dinge wie Hypotheken, Studentendarlehen und Autoleasing und -darlehen, die feste Raten und Laufzeiten haben und regelmäßige, gleichmäßige Darlehenszahlungen erfordern.

Im Wesentlichen schulden Sie jeden Monat einen bestimmten Geldbetrag und haben eine vorher festgelegte Zeitspanne, um ihn zurückzuzahlen.

Ein Beispiel wäre ein Autoleasing mit einer Laufzeit von 3 Jahren zu 200 Dollar pro Monat. Sie zahlen jeden Monat 200 Dollar und müssen den gesamten Betrag bis zum Ende der dreijährigen Laufzeit zurückzahlen.

Die revolvierenden Konten hingegen bieten mehr Flexibilität. Dazu gehören Kreditkarten, die es Ihnen ermöglichen, eine monatliche Mindestzahlung zu leisten, auf der Sie auch ein Guthaben belassen können.

Auch wenn Sie ein vorgegebenes Ausgabenlimit haben, kann sich Ihr Guthaben von Monat zu Monat ändern, und damit auch Ihre Mindestzahlung.

Sie haben die Wahl, den Mindestbetrag oder einen höheren Betrag zu zahlen. Sie können sogar den gesamten Saldo tilgen, wenn Sie dies wünschen (was Sie wahrscheinlich tun sollten!).

Bei der Berechnung Ihrer revolvierenden Konten für eine Hypothek nehmen Sie einfach die fällige Mindestzahlung.

Beschaffen Sie sich eine Kreditauskunft, um die monatlichen Verbindlichkeiten zu ermitteln

- Sie brauchen eine Kopie einer aktuellen Kreditauskunft

- Um die Mindestzahlungen für all Ihre Verbindlichkeiten zu ermitteln

- Ein Kreditgeber wird eine Kreditauskunft anfordern und alle diese monatlichen Kosten mit einbeziehen

- Um Ihr DTI-Verhältnis zu ermitteln, der für die Kreditwürdigkeit ausschlaggebend ist

Der nächste Schritt besteht darin, sich eine Kreditauskunft zu besorgen, damit Sie genau sehen können, wie die monatlichen Zahlungen für die einzelnen Verbindlichkeiten aussehen, wie sie von den Kreditauskunfteien gemeldet werden.

Das ist wichtig, denn auch wenn Sie monatlich einen bestimmten Betrag zahlen, kann sich dieser Betrag ändern und variiert je nach Kreditauskunftsverfahren, so dass es am besten ist, eine Kreditauskunft einzusehen, um genau zu sehen, was die Kreditbüros sehen. Das sehen auch die Hypothekarkreditgeber.

Auch die monatlichen Zahlungen, die Sie leisten und die nicht in Ihrer Kreditauskunft auftauchen, wie z. B. Gartenarbeiten, Poolservices und Reinigungsdienste, um nur einige für Ihr eigenes Budget zu nennen, sollten Sie berücksichtigen.

Diese werden nicht gegen Sie angerechnet, wenn Sie sich für eine Hypothek qualifizieren, aber sie sind wichtige Überlegungen, um sicherzustellen, dass Sie sich nicht über den Kopf stürzen.

Diese Kosten können sich wirklich summieren und steigen in der Regel mit der Größe und dem Preis Ihres Hauses.

In der Tat können Sie leicht 1.000 Dollar pro Monat für diese zusätzlichen Dienstleistungen ausgeben.

Berechnen Sie also alle Kosten ein, um sicherzustellen, dass Ihnen die Sache nicht über den Kopf wächst, oder dass Sie am Ende Ihr eigener Gärtner, Poolmann, Hausmeister usw. sein müssen. Es sei denn, das ist Ihr Ding.

*Ein wichtiger Hinweis, den Sie beachten sollten! Wenn Sie auf eigene Faust oder mit einem Hypothekenmakler eine Kreditauskunft einholen, wird die Bank oder der Kreditgeber, mit dem Sie letztendlich die Finanzierung abwickeln, ihre eigene Kreditauskunft einholen, und jede neue Aktivität wird wahrscheinlich in deren Bericht auftauchen.

Deshalb sollten Sie unbedingt vermeiden, vor und während des Hauskaufs neue Kreditkarten zu eröffnen und/oder teure Käufe mit bestehenden Kreditkarten zu tätigen.

Das kann zu Zahlungsausfällen führen und die Kreditwürdigkeit dramatisch verschlechtern, wenn Sie in der Zeit zwischen dem Abruf der Kreditauskunft und dem Abruf durch die Bank hohe Schulden anhäufen oder neue Kreditlinien eröffnen.

Bestimmen Sie Ihr Verhältnis von Schulden zuEinkommensverhältnis

- Wenn Sie Ihr Einkommen und Ihre Verbindlichkeiten kennen

- können Sie Ihr DTI-Verhältnis relativ leicht herausfinden

- Das ist es, was Kreditgeber verwenden, um zu bestimmen, wie viel Sie sich leisten können

- Es gibt bestimmte DTI-Grenzen, die von der Art des Kredits abhängen

Wenn Sie alle Ihre monatlichen Zahlungen zusammenzählen und die Summe durch Ihr monatliches Bruttoeinkommen teilen, können Sie genau herausfinden, wie viel Haus Sie sich leisten können, indem Sie Ihren Verschuldungsgrad (DTI) oder das Verhältnis zwischen Schulden und Einkommen berechnen.

Banken und Hypothekarkreditgeber haben bestimmte DTI-Anforderungen, die Sie nicht überschreiten dürfen.

Zum Beispiel können Sie etwas wie 30/45 sehen, was bedeutet, dass Ihre monatliche Gesamtwohnungszahlung (Hypothekenzahlung plus Grundsteuer und Hausbesitzerversicherung) 30 Prozent Ihres monatlichen Bruttoeinkommens nicht überschreiten darf.

Und Ihre Wohnungszahlung plus alle anderen monatlichen Verbindlichkeiten dürfen 45 Prozent des Bruttoeinkommens nicht überschreiten.

Im Wesentlichen werden Ihre jährliche Grundsteuerrechnung und die Gesamtprämie für die Wohngebäudeversicherung durch 12 geteilt, um einen monatlichen Betrag zu erhalten, der zu Ihrer monatlichen Hypothekenzahlung (bekannt als PITI) hinzukommt.

Vergewissern Sie sich, dass der Hypothekenrechner, den Sie verwenden, diese anderen Kosten berücksichtigt und auch genau ist. Viele berücksichtigen nur Kapital und Zinsen, während Steuern und Versicherungen unterschätzt oder ganz ignoriert werden.

Denken Sie daran, dass der DTI zwar eine Anforderung des Kreditgebers ist, Sie aber auch bestimmen sollten, wie viel Haus Sie finanzieren möchten. Mit anderen Worten: Kaufen Sie nicht einfach die maximale Summe, für die Sie sich qualifizieren.

Sie können zum Beispiel jeden Monat einen bestimmten Betrag für Ersparnisse, den Ruhestand oder die Hochschulausbildung Ihres Kindes zurücklegen.

Jeder hat andere finanzielle Ziele, deshalb sollten Sie bei der Festlegung einer geeigneten Preisspanne sowohl die Zahlen des Kreditgebers als auch Ihr eigenes Wohlfühlniveau berücksichtigen, um zu vermeiden, dass Sie am Ende arm sind.

Schließlich sollten Sie wissen, dass Ihr Hypothekenzins umso niedriger ist, je weniger Risiko Sie für den Kreditgeber darstellen, was Ihre Kaufkraft erheblich steigern kann.

Einfach ausgedrückt bedeutet ein niedrigerer Zinssatz eine niedrigere monatliche Rate, die es Ihnen ermöglicht, sozusagen mehr Haus zu kaufen.

Um Ihre Kaufkraft zu steigern, sollten Sie sich darauf konzentrieren, eine solide Kreditwürdigkeit aufrechtzuerhalten und andere monatliche Verbindlichkeiten so niedrig wie möglich zu halten.

Damit können Sie sich in der Hypothekenabteilung ein bisschen mehr leisten, wenn es das ist, was Sie letztendlich wünschen.

Was Sie sich leisten können. Was Ihr Kreditgeber zulässt

- Überlegen Sie zuerst, was Sie sich leisten können

- Unabhängig von der Kredithöhe, für die Sie sich qualifizieren

- Sie müssen ALLE Ihre anderen monatlichen Ausgaben berücksichtigen

- Neben den Umzugskosten, Renovierungskosten, Nebenkosten und andere mit dem Hauskauf verbundene Kosten

Bei der Prüfung der Erschwinglichkeit einer Hypothek müssen Sie sowohl Ihre eigenen Ansprüche an die Wohnkosten als auch die der Bank oder des Hypothekarkreditgebers, der Ihnen schließlich die Finanzierung gewährt, berücksichtigen.

Sicherlich haben Sie einen gewissen Spielraum, aber der Kreditgeber wird genau definierte Anforderungen an das Verhältnis von Schulden zu Einkommen stellen, die bestimmen, wie viel Sie bis zu einem gewissen Grad leihen können.

Diese genaue Zahl wird auf Ihrem monatlichen Bruttoeinkommen der letzten zwei Jahre basieren, nicht nur auf dem „großen Monat“, den Sie hatten.

Sehen Sie sich also Ihr Einkommen und Ihre Schulden genau an, um festzustellen, wo Sie stehen (ich habe einen praktischen Hypothekenrechner erstellt, um das zu berechnen).

Und wenn Sie Ihren Darlehensbetrag eingeben, sollten Sie unbedingt die gesamte Hypothekenzahlung berücksichtigen, d. h. Kapital, Zinsen, Steuern und Versicherung, auch bekannt als PITI.

Wenn es sich um eine Eigentumswohnung handelt, vergessen Sie nicht die HOA-Gebühren, die sich auf mehrere Hundert Dollar pro Monat belaufen und das Ergebnis ernsthaft verändern können.

Kurz gesagt, Ihre tatsächlichen Wohnkosten werden die Kapital- und Zinszahlungen für Ihre Hypothek übersteigen. Der Hypothekenbetrag, für den Sie sich zu qualifizieren glauben, könnte also niedriger sein, wenn man diese anderen Kosten mit einbezieht.

In jedem Fall werden Sie sich nicht wohl dabei fühlen, so viel Geld zu leihen, wie Sie in der Lage sind, sich zu qualifizieren. Und das ist völlig in Ordnung. Vielleicht möchten Sie jeden Monat mehr Geld für andere Dinge beiseite legen, z. B. für Investitionen, einen Notfallfonds usw.

Sie müssen nicht den Höchstbetrag aufnehmen, den der Kreditgeber Ihnen genehmigt. Manche argumentieren sogar, dass Sie weniger leihen sollten, um sich ein Polster zu verschaffen.

Wenn Sie sich also fragen, wie viel Hypothek kann ich aufnehmen, sollten Sie den Betrag vielleicht nach unten korrigieren, um all diese oben genannten Kosten auszugleichen.

Einen bestimmten Darlehensbetrag wählen, um eine Jumbo-Hypothek zu vermeiden

- Es könnte in Ihrem besten Interesse sein, Ihren Darlehensbetrag auf/unter einem bestimmten Schwellenwert zu halten

- Wie die konforme Darlehensgrenze,

- oder bei/unter einem bestimmten Beleihungsauslauf (LTV)

- Das kann die Finanzierungsmöglichkeiten erweitern und es Ihnen ermöglichen, einen niedrigeren Zinssatz zu erhalten

Wenn Ihr Darlehensbetrag wirklich groß ist, könnten Sie im Bereich der Jumbo-Darlehen landen, die derzeit bis zu 679.650 $ in teuren Regionen, aber nur 453.101 $ in billigeren Gebieten des Landes betragen.

Wenn Sie sich an der Schwelle befinden, könnte es klug sein, ein wenig mehr Anzahlung zu leisten, um sich für ein konformes Darlehen zu qualifizieren, was die Finanzierung einfacher macht und wahrscheinlich zu einem niedrigeren Hypothekenzins führt.

Natürlich gibt es einige aggressive Jumbo-Kreditgeber, die dafür bekannt sind, konforme Preise zu unterbieten, so dass es nicht unbedingt ein Deal Breaker ist, diese Darlehensgrenze zu überschreiten.

Lassen Sie die Person, mit der Sie zusammenarbeiten, beide Szenarien vergleichen, um festzustellen, welches finanziell sinnvoller ist.

Suchen Sie nach einem besseren Zinssatz, damit Sie mehr Geld leihen können

- Wenn Sie sich tatsächlich die Zeit nehmen, sich nach einer Hypothek umzusehen

- Was die meisten Hauskäufer nicht

- Was die meisten Hauskäufer nicht tun

- Sie können vielleicht einen niedrigeren Zinssatz bekommen

- Und dadurch Ihre Kaufkraft unabhängig vom Einkommen erhöhen

Endlich, schauen Sie sich um! Auch wenn es sich von selbst versteht: Wenn Sie einen niedrigeren Hypothekenzins bekommen, können Sie eine größere Hypothek aufnehmen, weil sie billiger ist.

Gehören Sie nicht zu den vielen Verbrauchern, die nur ein einziges Hypothekenangebot einholen. Sie werfen Ihr hart verdientes Geld einfach weg.

Prüfen Sie die Zinssätze bei Ihrer Bank vor Ort, vergleichen Sie die Zinssätze online oder beauftragen Sie einen Hypothekenmakler mit der Suche für Sie.

Auch ein Unterschied von einem Achtelpunkt kann einen Unterschied ausmachen, also unterschätzen Sie nicht die potenziellen Einsparungen oder Kosten.

Zum Schluss: Nur weil Sie sich eine Hypothek leisten können, heißt das noch lange nicht, dass Sie auch eine abschließen sollten. Und wie gesagt, Sie müssen nicht bis zu Ihrem Limit leihen. Sie können auch weniger Geld aufnehmen!

Wenn Sie ein Haus besitzen, werden unerwartete Kosten und Wartungsarbeiten anfallen.

Denken Sie auch an die Sicherheit Ihres Arbeitsplatzes – Sie werden nicht verrückt werden wollen und zu viel Haus auf der Grundlage der Erwartung zukünftiger Einkünfte kaufen, besonders wenn Sie das Risiko sehen, dass diese sinken oder ganz verschwinden.

Tipp: Welchen Hypothekenzins kann ich erwarten?