A estas alturas, ya sabe exactamente lo que pensamos sobre las puntuaciones de crédito (pista: son falsas). Pero una cosa que usted todavía tiene que prestar atención a su informe de crédito. Incluso si no tienes deudas y no te importa lo que los grandes bancos y prestamistas piensen de ti, no puedes ignorar tu informe de crédito. Todavía tiene que comprobar si hay errores o signos de fraude al menos una vez al año.

Pero escudriñar estas cosas puede ser bastante confuso, especialmente si no sabe cómo leer su informe de crédito o qué tipo de banderas rojas buscar. Sabemos que puede ser mucho para asimilar. Pero no te preocupes. Hemos hecho el trabajo pesado para que usted no tenga que hacerlo. Listo, listo, vamos a caminar a través de todo lo que necesita saber acerca de cómo leer su informe de crédito.

- ¿Qué es un informe de crédito?

- Cómo obtener un informe de crédito

- Cómo leer su informe crediticio

- Información de identificación

- Historia crediticia

- Registros públicos

- Consultas

- ¿Qué significa una «cuenta abierta» en mi informe de crédito?

- ¿Qué significa la «U» en un informe de crédito?

- ¿Quién puede ver mi informe de crédito?

- ¿Dónde puedo encontrar mi puntuación de crédito?

- ¿Puede alguien hacer un informe de crédito sin que yo lo sepa?

- Cómo disputar las inexactitudes

- Evite el robo de identidad

¿Qué es un informe de crédito?

Un informe de crédito es una especie de tarjeta de informe para su historial de crédito. Puede ser utilizado por los prestamistas potenciales para determinar su «riesgo», que es básicamente la probabilidad de que usted paga sus pagos mensuales a tiempo. Un informe de crédito todo sobre usted puede decirles:

-

La fecha en que abrió alguna cuenta de crédito o pidió algún préstamo

-

El saldo actual de cada cuenta

-

Su historial de pagos historial de pagos

-

Los límites de crédito y los importes totales de los préstamos

-

Sus quiebras o embargos fiscales

-

Sus datos de identificación (nombre, dirección, número de la Seguridad Social)

Una oficina de crédito o compañía de informes crediticios como Equifax, Experian o TransUnion proporcionará su información a cualquier empresa que esté considerando conceder un préstamo o una cuenta de crédito. Todas estas agencias operan de forma independiente, por lo que sus informes sobre usted pueden contener información ligeramente diferente dependiendo de la compañía de informes de crédito que hayan utilizado.

Cómo obtener un informe de crédito

Se le permite obtener una copia gratuita de su informe de crédito cada año de cada una de las principales agencias de informes de crédito de las que acabamos de hablar. Pero los informes no se envían automáticamente por correo, ¡tiene que pedirlos! Y dado que cada agencia mantiene diferentes datos en sus archivos, merece la pena comprobarlo en las tres. Si juega bien sus cartas, puede incluso escalonarlos para obtener un informe gratuito casi cada trimestre.

![]()

Tome el control de su dinero con una prueba GRATUITA de Ramsey+.

Ahora que sabe cómo obtener su informe crediticio, le guiaremos a través de las cuatro áreas principales que debe comprobar para detectar cualquier señal de alarma. Éstas podrían ayudarle a detectar posibles situaciones de robo de identidad, ¡así que preste atención!

Cómo leer su informe crediticio

Información de identificación

Esta sección tiene cualquier información personal que podría ser utilizada para identificarlo, incluyendo:

-

Nombre

-

Dirección

-

Número de Seguridad Social

-

Fecha de nacimiento

-

Número de teléfono

Bandas rojas: Todo en esta sección tiene que referirse a usted y no a otra persona que casualmente comparte su nombre, señor Jones. Y ya que está, compruebe el número de la Seguridad Social por si acaso.

Asegúrese de que todas las direcciones que aparecen son lugares en los que ha vivido realmente. Si usted nunca ha estado en Waxahachie, Texas, pero el informe dice que usted vivió allí durante siete años, es posible que desee seguir en eso. Más adelante compartiremos los pasos a seguir si encuentra errores en su informe.

Historia crediticia

El grueso del informe está en esta sección. Su historial de crédito incluye:

-

Cuentas de crédito abiertas y pagadas, como tarjetas de crédito, hipotecas y préstamos

-

Cuentas compartidas con otra persona

-

Importes totales de préstamos

-

Saldos restantes de saldos de préstamos

-

Pagos atrasados

-

Cuentas que han sido enviadas a cobranza

Banderas rojas: Lee y relee esta sección para asegurarte de que todo lo que aparece es correcto. ¿Lo has entendido? Sí. Ahora comprueba de nuevo. En serio. Busque cuentas abiertas que le parezcan desconocidas, y compruebe si los pagos se anotan como atrasados cuando en realidad no lo estaban.

Si ha cerrado una cuenta de tarjeta de crédito, confirme que aparece como cerrada en su informe de crédito. Además, asegúrese de que no se han abierto líneas de crédito a su nombre sin su consentimiento, ya que eso es una gran señal de alarma y podría significar que corre el riesgo de que le roben la identidad.

Registros públicos

Es conveniente que esta parte esté en blanco. La actividad financiera que aparece aquí -como la bancarrota, los embargos fiscales y las sentencias- se toma de los registros públicos, y algunas cosas pueden permanecer en su informe de crédito por más de 7 a 10 años.

Bandas rojas: Es bastante raro encontrar un error en esta parte del informe, pero vale la pena escanearlo de todos modos. Los errores en esta sección deben ser aclarados lo antes posible.

Consultas

Aquí verá un listado detallado de todas las empresas que han solicitado su informe de crédito. Hay dos tipos de consultas de crédito: suave y duro. Las consultas blandas son sólo de empresas que quieren enviarle material promocional o de acreedores actuales que comprueban su cuenta. Las consultas duras se realizan cuando usted solicita una tarjeta de crédito, un préstamo o una hipoteca.

Bandas rojas: Las consultas duras hacen que su puntuación de crédito baje algunos puntos, así que asegúrese de que realmente ha dado su permiso para una consulta dura a su crédito. Estas deberían desaparecer de su informe después de unos dos años.

¿Qué significa una «cuenta abierta» en mi informe de crédito?

Una cuenta abierta es cualquier línea de crédito que haya abierto y nunca haya cerrado oficialmente. Ya sabe, como esa tarjeta de crédito de los grandes almacenes que se olvidó de llamar para cancelarla. Incluso si no ha utilizado una tarjeta de crédito durante unos años, seguirá apareciendo como una cuenta abierta en su informe de crédito hasta que se ponga en contacto con la empresa para cerrar la cuenta. Por lo tanto, deje de tener dudas y cierre la cuenta para siempre.

¿Qué significa la «U» en un informe de crédito?

¿La Universidad de Informes de Crédito? No. La «U» significa «sin clasificar», o que la cuenta no había sido actualizada en el momento en que se extrajo el informe. Es uno de los muchos códigos de estado que pueden aparecer junto a una cuenta en su informe de crédito. Códigos como éste suelen indicar un problema con la cuenta, como que ha vencido o ha sido enviada a cobranza.

También puede ver una «U» si la cuenta es nueva y aún no ha realizado ningún pago en ella. No tiene un impacto negativo en su puntuación de crédito y no es nada de lo que preocuparse.

¿Quién puede ver mi informe de crédito?

La mayoría de las personas no pueden usar legalmente su información personal para acceder a su informe de crédito. Sin embargo, hay varios tipos de organizaciones a las que se les permite extraer su crédito: bancos, acreedores, prestamistas, compañías de seguros, posibles arrendadores, agencias de cobro, posibles empleadores y el gobierno.

Las leyes sobre quién puede acceder a su puntuación de crédito son diferentes de un estado a otro. Si le preocupa algo, investigue un poco y averigüe cuál es la ley donde vive.

¿Dónde puedo encontrar mi puntuación de crédito?

Si obtuvo un informe de crédito gratuito, no se sorprenda si no incluye su puntuación de crédito. Para verlo, tendrá que utilizar un servicio web gratuito o pagar por él a través de MyFico.com o de una oficina de crédito.

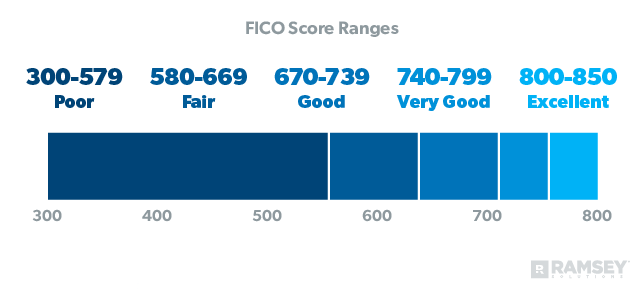

Pero tenga en cuenta que, a la hora de la verdad, una puntuación de crédito es en realidad una puntuación de «me gusta la deuda». Así es, una «buena puntuación» simplemente muestra lo bien que has jugado el juego de la deuda. No refleja su valor neto real ni la cantidad de dinero que tiene en el banco. En otras palabras, no es nada de lo que estar orgulloso. La única forma de mantener tu puntuación crediticia estelar es vivir endeudado y permanecer allí. No gracias!

Es posible vivir la vida sin una puntuación de crédito, que es exactamente lo que Dave recomienda. ¡Pero eso no significa que debas destrozar tu crédito para bajarlo! Simplemente comience a pagar su deuda, cierre sus cuentas de crédito una vez que estén pagadas, y no tome ninguna deuda nueva. Si sigues los Pasos del Bebé, deberías alcanzar esa puntuación indeterminada en unos pocos meses o unos pocos años. Recuerde: No tener crédito no es lo mismo que tener una puntuación de crédito baja.

¿Puede alguien hacer un informe de crédito sin que yo lo sepa?

Eso depende. Como hemos dicho antes, hay consultas suaves y consultas duras. Las indagaciones suaves ocurren todo el tiempo sin que usted lo sepa: una empresa puede comprobar su puntuación de crédito si está planeando enviarle una oferta promocional. Estas consultas no afectan a su puntuación de crédito en absoluto.

Pero las consultas duras requieren su consentimiento real antes de que puedan ocurrir. Estas afectan a su puntuación de crédito y no pueden hacerse legalmente sin que usted lo sepa, así que respire tranquilo. Si se da cuenta de una consulta dura que no autorizó, tendrá que disputarla con la agencia de crédito.

Cómo disputar las inexactitudes

Cualquier error que aparezca en su informe de crédito tiene que ser discutido con la agencia que muestra el error. Escriba una carta en la que enumere cada elemento incorrecto que haya encontrado y el motivo por el que lo impugna.

Digamos que ha cerrado una tarjeta de crédito, pero sigue apareciendo como una cuenta abierta en su informe de crédito. Esto es lo que debe hacer: Reúne documentos y cualquier prueba que puedas tener para demostrar que se trata de un error. Luego, envíe todo esto por correo certificado, ¡y no olvide el acuse de recibo! La agencia sólo tiene 30 días para responder, así que debería ver algún movimiento bastante rápido.

Evite el robo de identidad

Su informe de crédito puede parecer complicado al principio, pero ahora que sabe lo que debe buscar, espero que no sea tan desalentador. Nunca es mala idea ser proactivo y asegurarse de que todo está correcto. Estar al tanto de su informe de crédito es una gran manera de protegerse del robo de identidad, así que asegúrese de estar protegido.