- Salta agli argomenti sull’accessibilità:

- Quanto mutuo posso permettermi su…50k, 100k, 200k

- Il tuo acconto influisce notevolmente sulla quantità di casa che ti puoi permettere

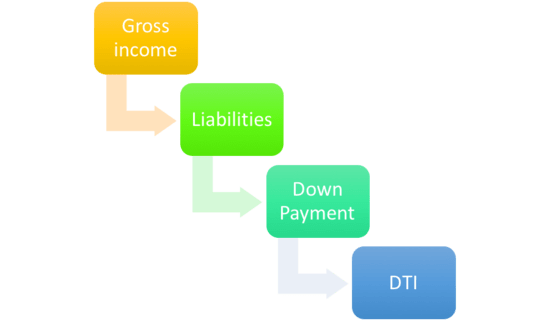

- Guardate il vostro reddito rispetto alle passività per vedere quanto potete spendere. Passività per vedere quanto puoi prendere in prestito per un mutuo

- Prendi un rapporto di credito per determinare le passività mensili

- Costruisci il tuo rapporto debito/redditoSe conosci il tuo reddito e le tue passività

- Che siete comodi con vs. Quello che il tuo creditore permetterà

- Scegliere un certo importo di prestito per evitare un mutuo Jumbo

- Cerca un tasso migliore così puoi prendere in prestito di più

Salta agli argomenti sull’accessibilità:

– Il tuo stipendio da solo non risponde alla domanda

– Il tuo acconto e l’accessibilità

– Il reddito rispetto alle passività

– Calcola il tuo DTI

– Quello con cui sei comodo rispetto a quello che ti permetterà il creditore

. Quello che il prestatore permetterà

– Un tasso ipotecario più basso significa che puoi prendere in prestito di più

Se il termine ipoteca ha attraversato la tua mente di recente e sei sul mercato per acquistare una nuova casa, probabilmente ti sei chiesto: “Quanta casa posso permettermi”?

Questa è una domanda molto importante a cui tutti i futuri proprietari di casa dovrebbero conoscere la risposta ben prima di iniziare a guardare gli immobili, sia che si tratti di una casa unifamiliare, condominio, o casa a schiera.

Sapere quanto mutuo si può permettere vi permetterà di restringere la vostra ricerca casa in modo da poter risparmiare tempo ed essere più produttivi. E si spera di successo nel trovare la vostra casa dei sogni.

Infatti, se non si dispone già di un mutuo pre-approvazione in mano, che essenzialmente i dettagli quanto casa si può permettere, la maggior parte degli agenti immobiliari non si prende sul serio.

E potrebbe anche non portarvi a vedere gli annunci. Perché? Perché i venditori di case non vogliono perdere tempo con un potenziale acquirente che non è effettivamente qualificato in una determinata fascia di prezzo.

Quanto mutuo posso permettermi su…50k, 100k, 200k

- Non puoi semplicemente inserire il tuo reddito per determinare l’accessibilità

- Devi considerare le tue altre spese mensili

- Insieme al tuo acconto e agli attuali tassi di mutuo

- Non dimenticare le tasse locali e l’assicurazione dei proprietari!

Mentre la domanda è spesso inquadrata come “quanta casa”, forse è meglio chiedere invece “quanto mutuo posso permettermi”.

Lo dico perché potenzialmente potresti permetterti di comprare tutti i tipi di case a seconda della dimensione dell’acconto.

Detto questo, sembra che un sacco di gente voglia sapere quale mutuo può permettersi sulla base di un certo stipendio come $50.000 o $100.000.

Ancora una volta, non è così semplice, niente lo è mai nel mondo dei mutui. Non possiamo semplicemente guardare il vostro reddito nel vuoto per determinare quanto potete prendere in prestito per un mutuo.

Invece, abbiamo bisogno di considerare le vostre passività mensili (spese) come i prestiti agli studenti, le carte di credito, qualsiasi mutuo attuale che pensate di mantenere, e il pagamento proposto per l’alloggio (inclusa l’assicurazione dei proprietari di casa e le tasse di proprietà).

Purtroppo, non tutti abbiamo le stesse spese mensili o la stessa bolletta annuale delle tasse di proprietà. Queste cose possono variare considerevolmente.

Per esempio, se qualcuno guadagna 100.000 dollari all’anno di stipendio, ma ha spese mensili altissime, compreso un costoso leasing Range Rover che gli costa 2.000 dollari al mese, potrebbe non essere importante che sia nel club a sei cifre.

Il loro amico frugale che guadagna un po’ meno, diciamo solo 75.000 dollari all’anno, ma guida una Prius di sua proprietà senza pagamenti mensili avrà più o meno la stessa quantità di denaro disponibile per un eventuale pagamento mensile del mutuo.

Un calcolatore di accessibilità legittimo prenderà in considerazione tutti questi elementi importanti per garantire che siate effettivamente qualificati ad un certo prezzo di acquisto.

Il tuo acconto influisce notevolmente sulla quantità di casa che ti puoi permettere

- Un mutuo a bassoUn mutuo con un basso acconto può seriamente intaccare l’accessibilità dell’alloggio

- Mentre un mutuatario in grado di versare più del 20% avrà un prestito più piccolo

- Con una rata del mutuo più bassa ogni mese

- Grazie a un miglior tasso di interesse e nessuna assicurazione sul mutuo nella maggior parte dei casi

Abbiamo anche bisogno di considerare l’acconto del mutuatario per determinare l’importo massimo del mutuo (e il prezzo massimo di acquisto della casa) che può permettersi.

Se qualcuno sta mettendo giù il 20% su una casa di 500.000 dollari, il suo importo del prestito sarebbe solo 400.000 dollari.

Inversamente, se qualcuno sta mettendo giù solo il 5% sulla stessa casa di 500.000 dollari, il suo importo del prestito sarebbe molto più alto 475.000 dollari.

Ora consideriamo la rata mensile totale del mutuo di ogni prestito, con il mutuo al 20% evitando l’assicurazione privata del mutuo e ricevendo un tasso di interesse più favorevole.

Mutuatario A: importo del prestito di $400.000 @4% = $1.909,66

Mutuatario B: importo del prestito di $475.000 @4,5% + PMI di $150 al mese = $2.556,76

Differenza: $647,10

Come potete vedere, il solo acconto può cambiare enormemente l’equazione di accessibilità della casa. Stiamo guardando una differenza nel pagamento mensile di quasi 650 dollari, che è circa il 34% più alto.

In altre parole, anche se entrambi i mutuatari hanno lo stesso esatto stipendio, i loro pagamenti per la casa possono variare ampiamente in base a quanto sono disposti o in grado di mettere giù sulla casa, e anche quali tassi di mutuo ricevono.

Nota il tasso di interesse più basso sul mutuo più piccolo sopra. Gli istituti di credito premiano quelli che arrivano con acconti più alti.

Certo, il reddito è importante, ma lo è anche l’importo del prestito, e può essere determinato solo calcolando l’acconto.

Più si mette giù, più piccolo sarà l’importo del prestito (e il pagamento mensile), e viceversa.

Per farla breve, abbiamo bisogno di guardare più di un semplice reddito… nessuno sarà in grado di dirvi con certezza quale mutuo potete permettervi solo perché sanno che guadagnate un importo X ogni anno.

Una spesa mensile più bassa e un tasso d’interesse più basso significa una rata del mutuo più bassa, il che significa che l’accessibilità della casa può aumentare per il mutuatario disciplinato e frugale.

Per la cronaca, i pagamenti mensili di cui sopra sono basati su un mutuo fisso di 30 anni.

Se un acquirente vuole solo un fisso di 15 anni, l’accessibilità scenderà enormemente a seconda della dimensione del mutuo. Usate un calcolatore di mutui per confrontare i pagamenti su entrambi i prodotti.

Guardate il vostro reddito rispetto alle passività per vedere quanto potete spendere. Passività per vedere quanto puoi prendere in prestito per un mutuo

- Prima conta tutte le tue entrate lorde che possono essere documentate

- Poi considera tutte le tue uscite mensili che possono essere trovate in un rapporto di credito

- Come pagamenti di leasing di auto, pagamenti di carte di credito, prestiti studenteschi e così via

- E’ così che si determina ciò che rimane per il pagamento di una casa

Il modo migliore per determinare quanto ti puoi permettere, o davvero quanta casa il creditore ti lascerà comprare, è guardare prima il tuo reddito mensile lordo, e poi confrontarlo con tutte le tue passività.

Gli assicuratori chiedono tipicamente gli ultimi due anni di reddito per assicurarsi che sia stabile e che ci si aspetta che continui nel prossimo futuro.

Oltre al tipico stipendio base, il vostro reddito può anche includere cose come bonus, straordinari, commissioni, mance, previdenza sociale, pensione, reddito da invalidità, alimenti e mantenimento dei figli, reddito da lavoro autonomo, reddito militare, un’indennità per l’automobile, e così via.

Assicuratevi di considerare tutte le fonti di reddito per avere un quadro completo, ma controllate anche che siano accettabili prima di includerle.

Le passività includono tutto ciò che dovete pagare mensilmente, compresi i conti revolving e a rate, che compaiono sul vostro rapporto di credito.

I conti a rate includono cose come mutui, prestiti per studenti e leasing e prestiti per auto, che hanno tassi e termini fissi e richiedono pagamenti regolari e uguali.

In sostanza, si deve una quantità di denaro impostata ogni mese e si ha una quantità predeterminata di tempo per ripagarla.

Un esempio potrebbe essere un leasing di auto che ha termini di 3 anni a 200 dollari al mese. Ogni mese si pagano 200 dollari e si deve pagare l’intero saldo entro la fine del periodo di 3 anni.

I conti revolving, d’altra parte, offrono più flessibilità. Questi includono carte di credito che permettono di pagare un pagamento minimo mensile, su cui si può anche mantenere un saldo.

Anche se si può avere un limite di spesa preimpostato, il saldo può variare di mese in mese, e quindi anche il pagamento minimo può cambiare.

Si può scegliere di fare il pagamento minimo o un importo maggiore. Puoi anche pagare l’intero saldo se lo desideri (probabilmente dovresti!).

Quando calcoli i tuoi conti revolving per un mutuo, prendi semplicemente il pagamento minimo dovuto.

Prendi un rapporto di credito per determinare le passività mensili

- Ti serve una copia di un recente rapporto di credito

- per determinare i pagamenti minimi di tutte le tue passività

- Un prestatore ne ordinerà uno e inserirà anche tutti questi costi mensili

- per determinare il tuo rapporto DTI, che è la chiave per l’idoneità

Il passo successivo è mettere le mani su un rapporto di credito in modo da poter vedere esattamente come appare ogni pagamento mensile per ogni passività come riportato dalle agenzie di segnalazione del credito.

Questo è importante perché anche se si può pagare un certo importo mensile, l’importo può cambiare e varierà su diversi metodi di segnalazione del credito, quindi è meglio visualizzare un rapporto di credito per vedere esattamente ciò che gli uffici di credito vedono. Questo è ciò che vedranno anche i prestatori di ipoteche.

Assicuratevi anche di prendere in considerazione tutti i pagamenti mensili che fate che non appariranno sul vostro rapporto di credito, come i servizi di giardinaggio, servizi di piscina e servizi di pulizia per nominarne alcuni per il vostro budget.

Questi non conteranno contro di voi quando vi qualificate per un mutuo, ma sono considerazioni importanti per assicurarvi di non finire nella vostra testa.

Questi costi possono davvero sommarsi, e tendono ad aumentare man mano che la dimensione/prezzo della vostra casa aumenta.

Infatti, potreste facilmente spendere $1,000 al mese per questi servizi accessori.

Quindi calcolate tutti i costi per assicurarvi di non entrare nella vostra testa, o finire per dover essere il vostro giardiniere, ragazzo della piscina, cameriera, e così via. A meno che, naturalmente, non sia la tua passione.

*Una nota importante da tenere a mente! Se tirate il credito per conto vostro o con un mediatore di ipoteche, la banca o il prestatore che alla fine userete per il finanziamento tirerà comunque il proprio rapporto di credito, e qualsiasi nuova attività probabilmente apparirà sul loro rapporto.

Questo è il motivo per cui è imperativo evitare di aprire nuove carte di credito e/o evitare di fare acquisti costosi su carte di credito esistenti prima e durante il processo di acquisto della casa.

Fare questo può far saltare i pagamenti e far cadere drammaticamente il punteggio di credito se si accumula una grande quantità di debito o si aprono nuove linee di credito tra quando si tira il credito e la banca.

Costruisci il tuo rapporto debito/redditoSe conosci il tuo reddito e le tue passività

Una volta che hai contato tutti i tuoi pagamenti mensili e diviso il totale per il tuo reddito mensile lordo, puoi capire esattamente quanta casa ti puoi permettere calcolando il tuo DTI, o rapporto debito/reddito.

Le banche e gli istituti di credito ipotecario hanno determinati requisiti di rapporto DTI che non si possono superare.

Per esempio, si può vedere qualcosa come 30/45, il che significa che il pagamento totale mensile dell’alloggio (pagamento del mutuo più tasse sulla proprietà e assicurazione dei proprietari di casa) non può superare il 30 per cento del vostro reddito mensile lordo.

E il vostro pagamento dell’alloggio più tutte le altre passività mensili non può superare il 45 per cento del reddito lordo.

In sostanza, la vostra bolletta annuale delle tasse di proprietà e il premio totale di assicurazione dei proprietari di casa saranno divisi per 12 per ottenere un importo mensile che viene aggiunto alla vostra rata mensile di mutuo principale e di interesse (nota come PITI).

Assicuratevi che il calcolatore di mutuo che usate tenga conto di questi altri costi, e sia anche accurato. Molti considerano solo il capitale e gli interessi, mentre sottovalutano o ignorano completamente le tasse e l’assicurazione.

Tenete a mente che mentre il DTI è un requisito del prestatore, dovreste anche determinare quanta casa vi sta bene finanziare. In altre parole, non comprate solo la quantità massima di casa per cui vi qualificate.

Per esempio, potreste voler mettere da parte una certa quantità di denaro ogni mese per i risparmi, la pensione, o l’istruzione universitaria di vostro figlio.

Ognuno ha diversi obiettivi finanziari, quindi assicurati di guardare sia i numeri del prestatore che il tuo livello di comfort quando determini una fascia di prezzo adatta per evitare di finire con una casa povera.

Infine, capisci che meno rischio presenti al prestatore, più basso sarà il tuo tasso di mutuo, che può aumentare il tuo potere d’acquisto in modo significativo.

In parole povere, un tasso d’interesse più basso significa un pagamento mensile più basso per la casa, che vi permetterà di comprare più casa, per così dire.

Per aumentare il potere d’acquisto della casa, concentratevi sul mantenimento di un solido punteggio di credito e mantenete le altre passività mensili più basse possibile.

Fare questo vi permetterà di permettervi un po’ di più nel reparto mutui se questo è ciò che desiderate in definitiva.

Che siete comodi con vs. Quello che il tuo creditore permetterà

- Considera prima quale sia il tuo livello di comfort personale

- A prescindere dall’importo del prestito per cui ti qualifichi

- Assicurati di tenere conto di TUTTE le tue altre spese mensili

- Insieme alle spese di trasloco, ristrutturazioni, utenze e altri costi associati all’acquisto della casa

Quando consideri l’accessibilità del mutuo, dovrai valutare sia il tuo appetito per i costi dell’alloggio che quelli della banca o del mutuante che ti concede il finanziamento.

Certo, potete avere un po’ di flessibilità, ma il prestatore avrà dei requisiti ben definiti di rapporto debito/reddito che determineranno quanto potete prendere in prestito ad un T.

Questo numero preciso sarà basato sul vostro reddito mensile lordo negli ultimi due anni, non solo quel “grande mese” che avete avuto.

Quindi guardate bene il vostro reddito e i vostri obblighi di debito per determinare a che punto siete (ho fatto un comodo calcolatore di mutui per calcolarlo).

E quando inserite l’importo del vostro prestito, assicuratevi di considerare l’intera rata del mutuo, cioè il capitale, gli interessi, le tasse e l’assicurazione, altrimenti noto come PITI.

Se si tratta di un condominio, non dimenticate le tasse HOA, che possono ammontare a diverse centinaia di dollari al mese e cambiare seriamente il risultato.

In breve, i vostri costi reali di alloggio supereranno il capitale e gli interessi dovuti sul vostro mutuo. Quindi l’importo del mutuo per il quale pensate di potervi qualificare potrebbe essere più basso una volta che questi altri costi sono presi in considerazione.

In ogni caso, potreste non essere a vostro agio nel prendere in prestito tanto quanto siete in grado di qualificarvi. E questo va benissimo. Potreste voler mettere da parte più denaro ogni mese per altre cose, come investimenti, un fondo di emergenza, ecc.

Non dovete prendere in prestito l’importo massimo che il prestatore vi approva. Alcuni possono anche sostenere che si dovrebbe prendere in prestito meno per darsi un cuscino.

Quindi, quando si chiede quanto mutuo posso qualificarmi per, forse regolarlo verso il basso per compensare tutti questi costi sopra menzionati.

Scegliere un certo importo di prestito per evitare un mutuo Jumbo

- Potrebbe essere nel vostro migliore interesse mantenere il vostro importo di prestito a/sotto una certa soglia

- come il limite di prestito conforme, che varia da contea a contea

- o al/al di sotto di un certo rapporto prestito-valore (LTV)

- Questo può espandere le opzioni di finanziamento e permetterti di ottenere un tasso più basso

Se l’importo del tuo prestito è veramente grande, potresti finire nel regno del prestito jumbo, che è attualmente alto come $679.650 in regioni ad alto costo, ma basso come $453.101 in aree più economiche del paese.

Se vi trovate sulla cuspide, potrebbe essere saggio portare un po ‘di acconto in più per qualificarsi per un importo di prestito conforme, che renderà il finanziamento più facile da ottenere e probabilmente portare a un tasso di mutuo più basso.

Ovviamente, ci sono alcuni prestatori jumbo aggressivi là fuori che sono stati conosciuti per battere i prezzi conformi, quindi non è necessariamente un deal breaker per superare questo limite di prestito.

Fate confrontare entrambi gli scenari con l’individuo con cui state lavorando per vedere quale ha più senso finanziariamente.

Cerca un tasso migliore così puoi prendere in prestito di più

- Se ti prendi davvero il tempo di cercare un mutuo

- che la maggior parte degli acquirenti di case non in realtà non si preoccupa di fare

- Potresti essere in grado di strappare un tasso di interesse più basso

- E quindi aumentare il tuo potere di acquisto della casa indipendentemente dal reddito

Finalmente, guardati intorno! Anche se non c’è bisogno di dirlo, se puoi assicurarti un tasso d’interesse più basso, sarai in grado di prendere un mutuo più grande perché sarà più economico.

Non essere uno dei tanti consumatori che ottiene solo un singolo preventivo di mutuo. State semplicemente buttando via il vostro denaro duramente guadagnato.

Controllate i tassi con la vostra banca locale, confrontate i tassi online, o arruolate uno o due broker di mutui per fare la ricerca per voi.

Anche una differenza di un ottavo di punto può fare la differenza, quindi assicuratevi di non sottovalutare i potenziali risparmi o costi.

In chiusura, solo perché vi potete permettere/qualificare per un mutuo non significa che dovete prenderlo. E come notato, non dovete prendere in prestito fino al vostro limite. Puoi prendere in prestito meno!

Con la proprietà della casa ci saranno costi inaspettati e manutenzione, quindi assicurati di tenerli in considerazione e metti da parte i soldi per queste occasioni.

Considera anche la sicurezza del tuo lavoro – non vorrai impazzire e comprare troppe case basandoti sull’aspettativa di guadagni futuri, specialmente se li vedi a rischio di cadere o scomparire del tutto.

Tip: Che tasso ipotecario posso aspettarmi?