De financiële crisis van de late jaren 2000 mag dan een steeds verre herinnering zijn, maar het heeft een hardnekkige erfenis achtergelaten: hardnekkig lage rentetarieven op beleggingsvehikels met een laag risico en een lage opbrengst. De rente op spaarrekeningen, geldmarktfondsen en staatsobligaties ligt nog steeds op of onder het inflatiepercentage. Natuurlijk zijn ook de rentetarieven voor consumentenhypotheken en autoleningen historisch laag. Veel economen geloven dat de Amerikaanse economie het lang niet zo goed zou doen zonder deze rugwind.

Wat betekent dit voor mensen die plannen willen maken voor hun pensioen? De eerste helft van de jaren 2010 is goed geweest voor beleggers in aandelen die op zoek zijn naar risico’s, maar niet iedereen kan het zich veroorloven om zijn financiële toekomst op groeiaandelen te zetten. Naarmate u ouder wordt, moeten instrumenten met een lager risico, zoals spaarobligaties en dividendaandelen, een steeds groter deel van uw portefeuille uitmaken; zelfs als u een lentekip bent, is het verstandig om een deel van uw spaargeld aan deze effecten toe te wijzen.

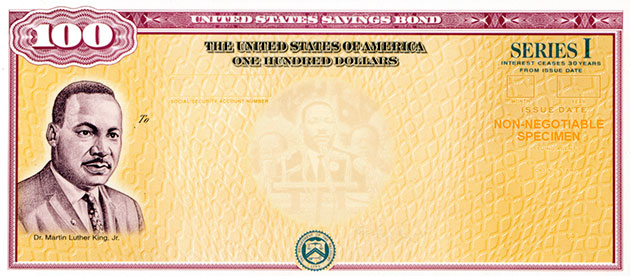

Serie I-spaarobligaties bieden een unieke kans voor over het algemeen conservatieve spaarders die geen sub-inflatie rendementen op hun beleggingen willen accepteren.

- Wat zijn Serie I-spaarobligaties?

- Verschillen tussen EE- en I-spaarobligaties

- Basisstructuur

- Rente

- Looptijd, aflossing en andere beperkingen

- Tax Issues

- Eisen om in aanmerking te komen

- Voordelen van Serie I Spaarobligaties

- Bescherming tegen inflatie

- Aanzienlijke belastingvoordelen

- Lange-termijnzekerheid

- Flexibiliteit en liquiditeit

- Onderwijskundige voordelen

- Voordelen van serie I-spaarobligaties

- Jaarlijkse aankooplimieten

- Restricties op educatief gebruik

- Relatively Low Returns

- Geen biedingskader voor beleggers

- Hoe te beleggen

- Final Word

Wat zijn Serie I-spaarobligaties?

Serie I-spaarobligaties zijn schatkistobligaties, wat betekent dat ze behoren tot de veiligste beleggingen die er zijn. Het ministerie van Financiën beschrijft ze als “laag risico, liquide spaarproducten.” Hoewel er niet zoiets bestaat als een volledig veilige investering, is het vermeldenswaard dat de Amerikaanse overheid nog nooit in gebreke is gebleven bij het nakomen van haar verplichtingen aan obligatiehouders.

In tegenstelling tot T-bills, komen Serie I-obligaties niet met frustrerend lange termijnen of hoge minimuminvesteringsvereisten. Aan de andere kant bieden ze niet de concurrerende rendementen van veel investment-grade gemeentelijke obligaties. Als nulcouponbeleggingen geven Serie I-obligaties geen rente uit in de vorm van periodieke uitbetalingen; in plaats daarvan wordt de rente die elk effect opbouwt, toegevoegd aan de uitbetaalwaarde. Wanneer u een obligatie van Serie I verkoopt, ontvangt u een forfaitair bedrag dat de hoofdsom en alle opgelopen rente omvat.

Obligaties van Serie I worden doorgaans ten minste vijf jaar aangehouden, maar ze kunnen eerder worden uitbetaald als u bereid bent een kleine boete te betalen. Hun rentetarieven worden bepaald door een combinatie van een “vast” en een “inflatie” tarief om tot een “samengesteld” tarief te komen. Wanneer u een obligatie koopt, vergrendelt u de vaste rente – momenteel vastgesteld op 0,2% – voor de gehele looptijd, terwijl de inflatie elke zes maanden verandert, in mei en november. De huidige samengestelde rente is vastgesteld op 1,38%.

Verschillen tussen EE- en I-spaarobligaties

De serie I-obligatie wordt vaak vergeleken met de serie EE-spaarobligatie, een ander niet-traditioneel Treasury-vehikel. Beide worden uitgegeven in veel kleinere tranches dan de traditionele T-bills; u kunt I-obligaties en EE-obligaties kopen voor zo weinig als $ 25. Na de drempel van $25 kunnen beide soorten obligaties worden gekocht in stappen van één penny. I-obligaties en EE-obligaties bieden beide vergelijkbare belastingvoordelen.

Het meest opvallende praktische verschil tussen EE-spaarobligaties en I-spaarobligaties betreft hun rentetarieven. Terwijl de rente op I-obligaties wordt berekend door een vooraf bepaalde vaste rente toe te voegen aan een variabel inflatiepercentage dat elke zes maanden wordt aangepast aan de consumentenprijsindex voor stedelijke consumenten (CPI-U), bieden EE-obligaties die na 2005 zijn uitgegeven een vaste rente die kan concurreren met de geldende rente op vijfjaars schatkistobligaties.

Een ander punt van onderscheid: De Schatkist is gestopt met de verkoop van papieren EE-obligaties. Als u een serie EE-obligatie wilt bezitten, moet u deze kopen via het online TreasuryDirect-portaal van de Schatkist en deze in beveiligde, elektronische vorm bewaren. Particulieren kunnen nog steeds papieren I-obligaties kopen met hun belastingteruggave. Dit is niet mogelijk met EE-obligaties.

Basisstructuur

Serie I-spaarobligaties zijn laagrisicomiddelen met een relatief lage rente die bedoeld zijn om jarenlang te worden aangehouden. Als de hoofdsom van uw obligatie $5.000 is, ontvangt u $5.000 plus rente bij verkoop, ongeacht wat de obligatiemarkt in de tussenliggende periode heeft gedaan.

Rente

De samengestelde rente van een I-bond wordt in twee delen berekend:

- Vaste rente. Deze rente wordt halfjaarlijks berekend, op de eerste werkdagen van mei en november. Wanneer u een I-bond koopt, blijft uw vaste rentevoet echter gedurende de hele looptijd van de obligatie van kracht. Het is momenteel vastgesteld op 0,2%, maar het is in het verleden veel hoger geweest.

- Variabele inflatievoet. Dit percentage verandert ook halfjaarlijks, in mei en november. Wijzigingen in deze rentevoet hebben altijd gevolgen voor uitgegeven obligaties, zodat obligatiehouders kunnen verwachten dat hun samengestelde rente twee keer per jaar verandert. De variabele rentevoet is gelijk aan het wijzigingspercentage van de CPI-U over de voorbije zes maanden. Momenteel bedraagt dit wijzigingspercentage 0,59%.

Om de werkelijke samengestelde rentevoet te bepalen, gebruikt het ministerie van Financiën de volgende formule:

samengestelde rentevoet =

Deze vergelijking ziet er momenteel als volgt uit:

= .02 + .0118 + 0.0000118 = .0138 = 1.38%

Het rentebedrag van de vorige maand wordt op de eerste dag van elke maand toegevoegd aan het bestaande saldo van de I-obligatie, maar deze rente wordt slechts halfjaarlijks samengesteld. Met andere woorden, de papieren waarde van de obligatie stijgt elke maand, maar dit komt slechts overeen met de toevoeging van een zesde deel van de rente van de vorige periode.

Deze regeling is bedoeld om de liquiditeit van deze effecten te vergroten en maandelijkse aflossingen aantrekkelijker te maken. Bij de huidige rentetarieven zou de nominale waarde van uw obligatie – plus alle rente die vóór de meest recente samenstellingsdatum is opgebouwd – met ongeveer 0,12% per maand toenemen.

Looptijd, aflossing en andere beperkingen

Voordat u een waardepapier koopt, is het belangrijk om de beperkingen en restricties ervan te begrijpen. Houders van I-bonds moeten rekening houden met de volgende zaken:

- Aankoopbeperkingen. Momenteel kunt u elektronische I-bonds kopen met een totale waarde van $10.000 in een kalenderjaar. Als u papieren I-obligaties wilt kopen met uw belastingteruggave, bent u beperkt tot een totale aankoop van $5.000 per jaar. U moet obligaties kopen ter waarde van ten minste $ 25 in een enkele aankoop.

- Looptijd. I-obligaties vervallen aanvankelijk 20 jaar na hun uitgiftedatum, maar het ministerie van Financiën biedt obligatiehouders de mogelijkheid hun obligaties met nog eens 10 jaar te verlengen.

- Aflossing. Een I-obligatie moet ten minste 12 opeenvolgende maanden worden aangehouden; de overheid staat obligatiehouders eenvoudigweg niet toe hun effecten vóór het verstrijken van deze periode af te lossen. Een obligatie die vóór het verstrijken van de termijn van vijf jaar wordt afgelost, verliest drie maanden opgebouwde rente, wat vergelijkbaar is met de boete op veel CD’s. Beleggers kunnen elektronische I-obligaties aflossen via het TreasuryDirect-portaal van de Amerikaanse schatkist. Veel banken zijn ook bereid papieren I-bonds in te wisselen. Deze effecten zijn vrijgesteld van bepaalde soorten belastingen.

Tax Issues

U moet federale inkomstenbelasting betalen over de rentebetalingen van uw I-bonds, maar deze vehikels zijn vrijgesteld van staats- en lokale inkomstenbelastingen. Als u obligaties als schenking of erfenis ontvangt, moet u mogelijk federale en/of staatsschenkbelasting, successierechten of accijnzen betalen over hun rente.

Als u uw obligaties gebruikt om onderwijsuitgaven voor uw kind (of een andere afhankelijke) te financieren, kunt u mogelijk federale inkomstenbelastingen vermijden. U moet de hoofdsom en rente van uw obligaties gebruiken voor in aanmerking komende uitgaven, waaronder collegegeld en cursuskosten, en de door u gekozen instelling voor hoger onderwijs moet in aanmerking komen voor federale leenbijstand. Ongeacht of u uw obligaties gebruikt om de opleiding van uw kind of uw eigen opleiding te financieren, moet u ten minste 24 jaar oud zijn wanneer u de obligaties koopt om in aanmerking te komen voor het belastingvoordeel; obligaties die vóór uw 24e zijn gekocht, leveren in geen geval belastingvoordelen op voor onderwijsdoeleinden. Ten slotte moet u aan bepaalde inkomensvereisten voldoen.

Omdat I-obligaties een langetermijnbelegging zijn, kan de manier waarop u uw rentebetalingen rapporteert, van invloed zijn op uw totale belastingdruk. Er zijn twee methoden om dit te doen:

- De accrual methode. Hiermee kunt u de rente van elke obligatie in jaarlijkse stappen opgeven voor elk jaar tussen de uitgiftedatum en de vervaldatum. Als u uw obligatie bijvoorbeeld aanhoudt van augustus 2014 tot oktober 2024, betaalt u belasting over alle 11 rendementen in die periode. De toerekeningsmethode bespaart u een grote belastingaanslag op het moment van de vervaldatum, maar het maakt u wel aansprakelijk voor belastingbetalingen over inkomsten waar u nog geen toegang toe hebt.

- De Cash-Out Methode. In plaats van uw rente-inkomsten in jaarlijkse termijnen aan te geven, kunt u met deze methode wachten tot de vervaldatum en uw volledige rentebedrag in één keer opgeven. U wordt belast tegen uw federale inkomstenbelastingtarief in het jaar waarin u de obligatie hebt afgelost – in het bovenstaande voorbeeld, 2024, niet 2014.

Eisen om in aanmerking te komen

Historisch gezien zijn Serie I-spaarobligaties uitsluitend voorbehouden aan individuele kopers. In 2009 werden de regels voor het bezit van I-obligaties versoepeld, zodat de meeste bedrijven – inclusief vennootschappen met beperkte aansprakelijkheid en S-corporaties, evenals de meeste trusts en partnerschappen – konden deelnemen. Dit type zekerheid vormt nu een cruciale inflatiehedge voor veel kleine bedrijven die geen toegang hebben tot gunstige kredietvoorwaarden.

I-bonds zijn beschikbaar voor iedereen die aan ten minste een van de volgende criteria voldoet:

- U.Amerikaanse burgers, inclusief burgers die in het buitenland verblijven

- Amerikaanse overheidsambtenaren, ongeacht hun woonplaats of nationaliteitsstatus

- Minderjarige Amerikaanse burgers

De laatste categorie is bijna uniek. In tegenstelling tot de meeste andere effecten, waaronder aandelen, bedrijfsobligaties en schatkistpapier, kunnen minderjarigen rechtstreeks I-obligaties bezitten zonder een trust als tussenpersoon te gebruiken. Hoewel minderjarigen niet rechtstreeks obligaties kunnen kopen met behulp van hun eigen TreasuryDirect-rekeningen, kunnen ze bewaarrekeningen gebruiken die zijn gekoppeld aan de hoofdrekeningen van hun voogden.

De genoemde voogden moeten daadwerkelijk de trekker overhalen voor obligatieaankopen, maar elke obligatie wordt rechtstreeks op de bewaarrekening van de minderjarige gestort. Natuurlijk is er niets dat minderjarigen belet om in de kamer te zijn wanneer hun voogden deze aankopen doen – ouders die hun kinderen willen laten kennismaken met andere financiële instrumenten dan betaal- en spaarrekeningen kunnen deze interface gebruiken als een educatief hulpmiddel.

Voordelen van Serie I Spaarobligaties

Bescherming tegen inflatie

I-obligaties hebben een ingebouwde bescherming tegen inflatie. Wanneer de rente laag is, is deze afdekking niet spectaculair – sinds 2010 is de inflatiecorrectie op basis van de consumentenprijsindex slechts in één periode van zes maanden boven de 2% uitgekomen. Gedurende het grootste deel van die periode is de inflatie ruim onder de 2% gebleven. Maar de jaarlijkse inflatie is sinds het midden van de jaren 2000 niet boven de 2% uitgekomen.

Zelfs als I-bonds de inflatie niet met een grote marge verslaan, is het feit dat hun tarieven fluctueren in reactie op de inflatiedruk op de grond, een grote deal. Zet deze ingebouwde bescherming eens af tegen die van een 10-jaars T-bill. Op dit moment levert de 10-jaars T-bill ongeveer 2,7% op. Dat is aanzienlijk meer dan het huidige inflatiecijfer van 1,6%, maar wat gebeurt er als de inflatie over twee jaar tot 5% stijgt en daar de volgende acht jaar blijft? De 2,7% T-bill in dit hypothetische voorbeeld zou gedurende de laatste acht jaar van zijn looptijd een voor inflatie gecorrigeerd rendement van -2,3% opleveren. Ondertussen zouden I-bonds, uitgegeven tijdens deze lange periode van verhoogde inflatie, een hogere rente hebben die gelijke tred hield met, en misschien zelfs hoger lag dan, het tempo van de prijsstijgingen.

Omdat de rente van dit instrument is ontworpen om te stijgen in reactie op de inflatiedruk – ongeacht de heersende rente op het moment van uitgifte – zouden zelfs obligaties die vóór de genoemde inflatieperiode zijn gekocht, beschermd zijn tegen de stijgende prijzen. Daarentegen zitten kopers van een schatkistcertificaat gedurende de tienjarige looptijd van hun obligatie vast aan dezelfde rentevoet, ongeacht wat er in die periode met de consumentenprijzen gebeurt. Voor conservatieve beleggers is de keuze duidelijk: een inflatiebeschermde, maar nog steeds veilige obligatie zoals de Serie I biedt aanzienlijke voordelen ten opzichte van effecten met alleen een vaste rente, zoals T-bills met een looptijd van 10 jaar.

Aanzienlijke belastingvoordelen

Omdat ze zijn uitgegeven door de federale overheid, zijn I-obligaties niet onderworpen aan staats- of lokale belastingen. Bovendien kunt u dankzij de flexibele belastingrapportagemethoden – op transactiebasis en in contanten – kiezen hoe u over uw rente-inkomsten wordt belast. Als u bijvoorbeeld een hoge belastingaanslag wilt vermijden voor het jaar waarin u uw obligaties aflost, kunt u de toerekeningsmethode gebruiken om de kosten over meerdere jaren te spreiden. Als u liever geen belasting betaalt over inkomsten waar u nog geen toegang toe hebt – de rente op I-bonds wordt immers halfjaarlijks direct teruggestort in de nominale waarde van de obligaties – kunt u de pijn uitstellen met de cash-out-methode.

I-obligatiehouders die de hoofdsom en rentebetalingen van hun obligaties gebruiken om in aanmerking komende studiekosten te dekken, kunnen federale belasting vermijden, mits ze aan bepaalde inkomensvereisten voldoen en de obligaties kopen nadat ze 24 zijn geworden.

Lange-termijnzekerheid

I-obligaties worden gedekt door het volle vertrouwen en krediet van de federale overheid. Dat alleen al zou een krachtig argument moeten zijn voor hun veiligheid, maar hun spaarzaamheid biedt een extra laag van veiligheid. I-obligaties – met hun jaarlijkse aankooplimiet van $ 10.000 – kunnen eenvoudigweg niet in voldoende grote tranches worden gekocht om institutionele kopers, marketmakers of andere spelers aan te trekken die destabiliserende invloeden zouden kunnen hebben.

Short sellers die in obligaties ploeteren, vermijden I-obligaties ten gunste van voertuigen met lossere aankooplimieten; de verplichte houdperiode van 12 maanden houdt kortetermijnbeleggers uit de ruimte. Als koper van I-obligaties hoeft u zich geen zorgen te maken dat risicozoekende spelers uw zorgvuldig opgestelde investeringsplannen verpesten.

Flexibiliteit en liquiditeit

In tegenstelling tot gewone schatkistcertificaten, bedrijfsobligaties en sommige andere vastrentende effecten, zijn Serie I-spaarobligaties zowel flexibel als liquide. Voor het bewijs van het eerste, kijk naar de rock-bottom minimum-koopwaarde van $ 25 en de flinterdunne aankoop stappen van een cent. Voor bevestiging van het laatste, zie de relatief korte 12-maands holding periode en de beheersbare drie-maands rente straf voor de korte termijn holdings. Elke I-bond heeft een looptijd van 20 jaar en een optionele verlenging van 10 jaar, maar dit zijn slechts ijkpunten – u hoeft zich niet verplicht te voelen uw obligaties tientallen jaren vast te houden.

Onderwijskundige voordelen

Als u uw I-bonds gebruikt om bepaalde onderwijsinspanningen te financieren, kunt u de federale belasting op uw inkomsten vermijden. Hiervoor moet u aantonen dat u ten minste 24 jaar oud was toen u de obligaties kocht en dat u deze verdiensten hebt besteed aan in aanmerking komende studiekosten voor uzelf, uw personen ten laste of uw echtgenoot/echtgenote. Deze omvatten gewoonlijk:

- Geld voor cursussen die vereist zijn voor een specifieke graad of certificering

- Kosten in verband met bepaalde vereiste, aanvullende of laboratoriumcursussen

Deze belastingvoordelen strekken zich gewoonlijk niet uit tot de kosten van studieboeken, activiteitenvergoedingen, kamer- en pensionkosten, atletiek en andere niet-essentiële uitgaven.

Voordelen van serie I-spaarobligaties

Jaarlijkse aankooplimieten

Als u hoopt uw spaargeld in een conservatiever type waardepapier onder te brengen, moet u elders kijken. Voor individuele houders beperkt het ministerie van Financiën de aankoop van elektronische I-bonds tot $10.000 per jaar, en de aankoop van papieren obligaties tot slechts de helft daarvan. Als u een typische spaarder bent, is dit waarschijnlijk genoeg om te dienen als een aanzienlijk, maar niet onevenredig deel van uw portefeuille.

Ter vergelijking, de aankopen van particulieren van elektronische TIPS – Treasury Inflation-Protected Securities, die rente opbouwen tegen een vaste rente die meestal hoger is dan de inflatie – zijn beperkt tot $ 5 miljoen per veiling. Deze bovengrens ligt uiteraard buiten het bereik van gewone beleggers, maar de afstand tussen $10.000 en $5 miljoen is groot. Een vrijwel onbeperkte aankooplimiet kan zijn nut hebben voor spaarders die het zich kunnen veroorloven om meer dan $ 10.000 per jaar weg te zetten.

Restricties op educatief gebruik

I-bonds zijn nuttig voor college-spaarders, maar hun educatieve belastingvoordelen komen met enkele beperkingen. Om federale belastingen op obligaties die voor dit doel zijn gekocht te vermijden, moet u rekening houden met deze voorbehouden:

- I-bonds die vóór uw 24e verjaardag zijn gekocht, worden automatisch onderworpen aan federale belasting. U kunt obligaties die u vóór deze datum hebt gekocht, gebruiken om het onderwijs van uw kind te financieren, maar u moet belasting betalen bij aflossing, dus er is geen dwingende reden om dit te doen. Na uw 24e verjaardag kunt u aankopen van I-bonds opzij zetten voor belastingvrij onderwijs voor uw kind of wettelijk afhankelijke persoon. U kunt ook I-obligaties kopen om uw eigen onderwijs te financieren, maar ze moeten op uw eigen naam worden geregistreerd. En nogmaals, u moet de obligaties kopen nadat u 24 bent geworden.

- Als u de fondsen van een I-bond niet gebruikt voor collegegeld tijdens het kalenderjaar waarin u ze hebt teruggekocht, verspeelt u uw belastingvoordelen. Met andere woorden, u moet wachten met het inwisselen van onderwijs-gerelateerde I-bonds totdat u daadwerkelijk een collegegeldrekening ontvangt.

- Als u getrouwd bent, moet u een gezamenlijke aangifte indienen om in aanmerking te komen voor deze onderwijsbelastingvoordelen.

- De door u gekozen instelling voor hoger onderwijs moet in aanmerking komen voor het federale gegarandeerde studieleningsprogramma en andere vormen van federale financiële hulp.

- Uw inkomen mag niet hoger zijn dan de door de Schatkist vastgestelde in aanmerking komende limieten. Deze cijfers veranderen elk belastingjaar, maar ze zijn over het algemeen vastgesteld boven het mediane inkomen voor zowel individuele als gezamenlijke aanvragers.

Relatively Low Returns

Hoewel de verdiencapaciteit van Serie I-obligaties tegen inflatie is beschermd, zullen deze effecten u niet rijk maken. Met de inflatie op een historisch laag niveau leveren I-obligaties momenteel een jaarlijks rendement op van 1,38%. Dit is iets meer dan de helft van het rendement op de 10-jaars T-bill, die vaak wordt beschouwd als de benchmark voor vastrentende effecten met een laag risico.

Dan weer biedt de inflatiebescherming van I-obligaties een voordeel ten opzichte van T-bills. Bovendien zijn de huidige tarieven op vijfjaars CD’s die worden aangeboden door online instellingen zoals Ally Bank en GE Capital Bank iets hoger: respectievelijk 1,60% en 2,10%.

Geen biedingskader voor beleggers

Wanneer u een I-obligatie koopt, weet u wat u krijgt. Voor sommige beleggers is dat waarschijnlijk een goede zaak. Voor anderen is dit een essentieel onderdeel van de beleggingspuzzel: het winstoogmerk. Aangezien u niet kunt bieden op uw initiële aankoop van een I-obligatie en u niet kunt vertrouwen op waardeschommelingen om uw marges te vergroten, dient de rentevoet van uw obligatie als uw enige bron van rendement. Hoewel de voor inflatie gecorrigeerde component van die rentevoet enige kans op groei biedt, moet u geen oogverblindende rendementen verwachten.

Daarentegen kunt u uw hart ophalen aan elektronische TIPS. Voor gewone beleggers is het bieden op TIPS niet concurrerend; u moet de rente accepteren die het ministerie van Financiën aan het begin van elke veiling bepaalt. Net als de rente op I-obligaties wordt de rente op TIPS echter berekend op basis van de heersende inflatie. Nog beter is dat het niet-concurrerende biedsysteem garandeert dat u exact het effect ontvangt dat u hebt aangevraagd, in exact de hoeveelheid. U zult niet worden weggedrukt door meer ervaren beleggers.

Hoe te beleggen

Er zijn twee manieren om Series I-spaarobligaties te kopen en te houden:

- Via het online TreasuryDirect-portaal

- Met de belastingteruggave van een individu

TreasuryDirect wordt beheerd door het Amerikaanse ministerie van Financiën en is 24 uur per dag en 7 dagen per week beschikbaar. Als u via dit portaal koopt, gaat u akkoord met een beveiligde online rekening in plaats van een ouderwets obligatiebewijs. U hebt dan niet het genoegen een waardevol stuk papier in handen te hebben, maar u hoeft zich ook geen zorgen te maken dat u uw obligatie verliest. (Hoewel, als geregistreerde effecten, I-bonds zijn onmogelijk te verliezen – na het verifiëren van uw identiteit en aankoophistorie, het ministerie van Financiën zal gelukkig vervangen verloren certificaten.)

Als u wilt meerdere, kleine waarde obligaties te kopen in de loop van een jaar, TreasuryDirect kunt u ook het opzetten van een terugkerend aankoopschema of snake elektronische obligaties direct via een payroll deductie programma bekend als de Payroll Savings Plan. Geen van beide instrumenten is beschikbaar voor houders van papieren obligaties, maar particulieren kunnen zowel elektronische als papieren I-obligaties kopen met federale belastingteruggaven.

Final Word

Serie I-spaarobligaties bieden indrukwekkende belastingvoordelen, fatsoenlijke rendementen voor gegarandeerde investeringen, en enige bescherming tegen inflatie. Ze zijn ook flexibel, liquide en gemakkelijk te kopen of te verkopen. Aan de andere kant komen I-obligaties met frustrerende beperkingen die doorgewinterde beleggers of mensen die veel geld te verbranden hebben, kunnen vervreemden.

De bottom line: Ze zijn niet voor iedereen, maar ze hebben wel een belangrijke rol te spelen in een evenwichtige, fundamenteel conservatieve portefeuille. Als u denkt dat ze zinvol zijn voor uw behoeften, probeer ze dan eens – het is niet zo dat u geld zult verliezen op de deal.

Heb je ooit Serie I-spaarobligaties in je portefeuille gehad? Zou u deze beleggingsklasse aan anderen aanbevelen?