A crise financeira do final dos anos 2000 pode ser uma memória cada vez mais distante, mas deixou um legado persistente: taxas de juros teimosamente baixas em veículos de investimento de baixo risco e baixo retorno. As taxas das contas de poupança, fundos do mercado monetário e títulos do governo permanecem à taxa de inflação ou abaixo desta. Naturalmente, as taxas de juro das hipotecas e dos empréstimos para automóveis voltados para o consumidor também permanecem historicamente baixas. Muitos economistas acreditam que a economia americana não estaria tão bem sem esse vento de cauda.

O que isso significa para as pessoas que querem planejar a aposentadoria? A primeira metade da década de 2010 tem sido boa para investidores de ações que buscam riscos, mas nem todos podem se dar ao luxo de apostar seu futuro financeiro em ações de crescimento. À medida que você envelhece, os veículos de menor risco, como os títulos de poupança e as ações de dividendo, devem compreender uma fatia sempre crescente de sua carteira; mesmo que você seja um frango de primavera, é sábio alocar uma parte de suas economias para esses títulos.

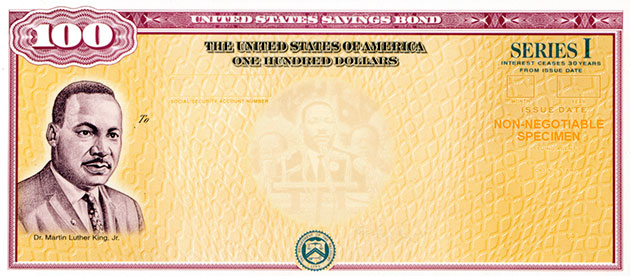

Os títulos de poupança da Série I apresentam uma oportunidade única para os aforradores geralmente conservadores que não querem aceitar rendimentos sub-inflacionados nos seus investimentos.

- O que são títulos de poupança da Série I?

- Diferenças entre Obrigações de Poupança EE e I

- Basic Structure

- Taxas de juros

- Maturidade, resgate e outras restrições

- Emissão de I-bonds

- Requisitos de elegibilidade

- Vantagens das Obrigações de Poupança Série I

- Proteção contra a Inflação

- Benefícios fiscais claros

- Seguro de longo prazo

- Flexibilidade e Liquidez

- Benefícios Educacionais

- Desvantagens das Poupanças da Série I

- Limites de Compra Anuais

- Restrições sobre usos educacionais

- Relativamente baixos retornos

- No Bidding Framework for Investors

- Como Investir

- Final Word

O que são títulos de poupança da Série I?

Os títulos de poupança da Série I são títulos do Tesouro, o que significa que estão entre os investimentos mais seguros que existem. O Departamento do Tesouro descreve-os como “produtos de poupança de baixo risco e líquidos”. Embora não exista tal coisa como um investimento completamente seguro, vale a pena notar que o governo dos EUA nunca incumpriu suas obrigações para com os detentores de obrigações.

Títulos da Série I não vêm com prazos frustrantemente longos ou altos requisitos mínimos de investimento. Por outro lado, eles não oferecem os retornos competitivos de muitos títulos municipais de grau de investimento. Como investimentos de cupom zero, os certificados Série I não emitem juros em pagamentos periódicos; em vez disso, os juros que cada título acumula são adicionados ao seu valor de resgate. Quando vende um título da Série I, recebe uma quantia fixa que inclui o montante do capital e todos os juros acumulados.

Os títulos da Série I são normalmente mantidos por pelo menos cinco anos, mas podem ser levantados mais cedo se estiver disposto a pagar uma pequena penalização. Suas taxas de juros são determinadas pela combinação de uma taxa “fixa” e de “inflação” para chegar a uma taxa “composta”. Quando você compra seu título, você bloqueia sua taxa fixa – atualmente fixada em 0,2% – para todo o seu prazo, enquanto sua taxa de inflação muda a cada seis meses, em maio e novembro. A taxa composta atual é fixada em 1,38%.

Diferenças entre Obrigações de Poupança EE e I

A Obrigação Série I é frequentemente comparada com a Obrigação de Poupança EE Série, outro veículo não tradicional do Tesouro. Ambos são emitidos em parcelas muito menores do que as tradicionais T-bills; você pode comprar I-bonds e EE-bonds por tão pouco quanto $25. Após o limite de $25, ambos os tipos de títulos podem ser comprados em incrementos de um único centavo. Os I-bonds e EE-bonds oferecem ambos vantagens fiscais similares.

A diferença prática mais notável entre os I-bonds e EE-bonds diz respeito às suas taxas de juros. Enquanto as taxas dos I-bonds são calculadas adicionando uma taxa fixa pré-determinada a uma taxa de inflação variável que se reajusta a cada seis meses em resposta ao Índice de Preços ao Consumidor Urbano (CPI-U), os EE-bonds emitidos após 2005 oferecem taxas fixas de retorno que são competitivas com as taxas prevalecentes para títulos do Tesouro de cinco anos.

Outro ponto de distinção: O Tesouro deixou de vender títulos de EE. Se você quer possuir um título de EE em série, você precisa comprá-lo através do portal online do TreasuryDirect do Tesouro e mantê-lo em formato seguro e eletrônico. Ainda é possível às pessoas físicas comprar títulos em papel I com o reembolso de impostos. Você não pode fazer isso com EE-bonds.

Basic Structure

Series I savings bonds são veículos de baixo risco, relativamente de baixo juro, que são destinados a ser mantidos por anos. Se a quantia principal do seu título for $5.000, você receberá $5.000 mais juros quando vender, independentemente do que o mercado de títulos fez no período intermediário.

Taxas de juros

A taxa de juros composta de um título I é calculada em duas partes:

- Taxa fixa. Esta taxa é calculada semestralmente, nos primeiros dias úteis de Maio e Novembro. No entanto, quando se compra uma I-bond, a taxa fixa permanece em vigor durante o prazo de validade da obrigação. Está actualmente fixada em 0,2%, mas tem sido muito mais elevada no passado.

- Taxa de Inflação Variável. Esta taxa também muda semestralmente, em Maio e Novembro. As alterações a esta taxa afectam sempre as obrigações emitidas, pelo que os detentores de obrigações podem esperar ver as suas taxas compostas mudarem duas vezes por ano. A taxa variável é igual à taxa de variação do IPC-U durante os seis meses anteriores. No momento, esta taxa de variação é de 0,59%.

Para determinar a taxa de juros composta real, o Departamento do Tesouro usa a seguinte fórmula:

taxa composta =

Currentemente, esta equação parece assim:

= .02 + .0118 + 0,0000118 = .0138 = 1,38%

A parte dos juros do mês anterior é acumulada no primeiro dia de cada mês, mas esses juros só são compostos semestralmente. Em outras palavras, o valor do papel da obrigação aumenta a cada mês, mas isso reflete apenas a adição de um sexto dos juros do período anterior.

Este acordo foi concebido para aumentar a liquidez desses títulos e tornar os resgates mês a mês mais atraentes. Com as taxas de juros atuais, o valor nominal do seu título – mais todos os juros acumulados antes da data composta mais recente – aumentaria cerca de 0,12% ao mês.

Maturidade, resgate e outras restrições

Antes de comprar um título, é importante entender suas restrições e limitações. Os detentores de títulos I devem ter em mente as seguintes questões:

- Restrições de compra. Atualmente, você pode comprar I-bonds eletrônicos no valor total de $10.000 em um ano civil. Se você deseja comprar I-bonds em papel com seu reembolso de impostos, você estará limitado a uma compra total de $5.000 por ano. Você deve comprar títulos no valor mínimo de $25 em uma única compra.

- Vencimento. Os I-bonds vencem inicialmente 20 anos após a data de emissão, mas o Departamento do Tesouro oferece aos portadores de obrigações a opção de renovar seus títulos por mais 10 anos.

- Resgate. Um I-bond deve ser mantido por pelo menos 12 meses consecutivos; o governo simplesmente não permite aos obrigacionistas resgatar seus títulos antes que esse período tenha decorrido. Uma obrigação resgatada antes da marca de cinco anos perde três meses de juros acumulados, o que é comparável à penalidade de muitos CDs. Os investidores podem resgatar títulos eletrônicos I através do portal do Tesouro dos EUA (TreasuryDirect). Muitos bancos estão felizes em resgatar títulos I de papel. Estes títulos estão isentos de certos tipos de impostos.

Emissão de I-bonds

Você deve pagar imposto de renda federal sobre os pagamentos de juros dos seus I-bonds, mas estes veículos estão isentos de impostos de renda estaduais e locais. Se você receber os títulos como doação ou herança, você pode ser obrigado a pagar imposto federal e/ou estadual sobre doações, imposto sobre heranças ou imposto de consumo sobre seus juros.

Se você usar seus títulos para financiar despesas educacionais para seu filho (ou outro dependente), você pode ser capaz de evitar o imposto de renda federal. Você deve usar o principal e os juros de seus títulos para despesas qualificadas, incluindo taxas de matrícula e de curso, e a instituição de ensino superior escolhida deve ser elegível para assistência de empréstimo federal. Independentemente de você usar seus títulos para financiar a educação de seu filho ou a sua própria educação, você deve ter pelo menos 24 anos de idade ao adquirir os títulos para se qualificar para o benefício fiscal; títulos adquiridos antes de completar 24 anos não acumulam, sob nenhuma circunstância, benefícios fiscais relacionados à educação. Finalmente, você deve cumprir certos requisitos de renda.

Os títulos I são um investimento a longo prazo, como você reporta seus pagamentos de juros pode ter um efeito sobre sua carga tributária total. Existem dois métodos para fazê-lo:

- O Método de Acréscimo. Isso permite relatar os juros de cada título em incrementos anuais para cada ano entre a sua data de emissão e a data de vencimento. Por exemplo, se você segurar sua obrigação de agosto de 2014 até outubro de 2024, você pagará impostos sobre todas as 11 devoluções durante esse período. O método de acumulação poupa-lhe uma grande factura de impostos no momento do vencimento, mas torna-o responsável pelo pagamento de impostos sobre rendimentos que ainda não pode aceder.

- O Método Cash-Out. Ao invés de declarar sua renda de juros em prestações anuais, este método permite que você espere até a data de vencimento e declare todo o seu lanço de juros em uma única prestação. Você será tributado à sua taxa federal de imposto de renda durante o ano em que resgatar a obrigação – no exemplo acima, 2024, não 2014.

Requisitos de elegibilidade

Histórico, as obrigações de poupança Série I foram reservadas apenas para compradores individuais. Em 2009, as regras que regem a propriedade das obrigações I foram flexibilizadas para permitir que a maioria das empresas – incluindo empresas de responsabilidade limitada e S-corps, bem como a maioria dos trusts e parcerias – entrassem no pretexto. Este tipo de garantia representa agora uma cobertura de inflação crucial para muitas pequenas empresas que não têm acesso a condições de crédito favoráveis.

As obrigações I estão disponíveis para qualquer pessoa que cumpra pelo menos um destes critérios:

- U.Cidadãos americanos, incluindo cidadãos residentes no estrangeiro

- Funcionários do governo dos EUA, independentemente da localização ou estatuto de cidadania

- Cidadãos americanos menores

>

Esta última classe de elegibilidade é quase única. Ao contrário da maioria dos outros títulos, incluindo ações, títulos corporativos e títulos T, os menores de idade podem possuir diretamente títulos I sem usar um trust como intermediário. Enquanto os menores de idade não podem comprar diretamente títulos usando suas próprias contas do TreasuryDirect, eles podem usar contas de custódia que estão ligadas às contas principais de seus guardiões.

Tutores de títulos devem realmente puxar o gatilho na compra de títulos, mas cada título é depositado diretamente na conta de custódia do menor. É claro que nada impede os menores de estarem na sala quando seus tutores fazem essas compras – pais que desejam expor seus filhos a outros instrumentos financeiros além de contas correntes e de poupança podem usar essa interface como uma ferramenta educacional.

Vantagens das Obrigações de Poupança Série I

Proteção contra a Inflação

As Obrigações I têm uma cobertura embutida contra a inflação. Quando as taxas de juro são baixas, esta cobertura não é espectacular – desde 2010, o ajustamento da inflação na cadeia do Índice de Preços ao Consumidor ultrapassou os 2% durante apenas um período de seis meses. Durante a maior parte desse tempo, ele ficou bem abaixo de 2%. Por outro lado, a taxa de inflação anual não excedeu 2% desde meados de 2000.

Even se os títulos I não baterem a inflação por uma larga margem, o facto de as suas taxas flutuarem em resposta às pressões inflacionistas no terreno é um grande problema. Contraste esta proteção embutida com a de um T-bill de 10 anos. Neste momento, o T-bill a 10 anos rende cerca de 2,7%. Isso é significativamente acima da taxa de inflação atual de 1,6%, mas o que acontece se a inflação atingir 5% em dois anos e permanecer lá durante os oito anos seguintes? Para os últimos oito anos do seu mandato, o T-bill de 2,7% neste exemplo hipotético registaria um rendimento corrigido da inflação de -2,3%. Entretanto, os I-bonds emitidos durante este período prolongado de inflação elevada exibiriam taxas de juro mais elevadas que acompanhariam, e talvez excedessem, a taxa de aumento de preços.

Desde que as taxas deste instrumento sejam concebidas para subir em resposta a pressões inflacionistas – independentemente das taxas prevalecentes no momento da emissão – mesmo os títulos adquiridos antes deste período de inflação estariam protegidos contra a subida dos preços. Em contraste, os compradores de títulos T estão presos à mesma taxa de juro durante a década de vida do título, independentemente do que aconteça aos preços ao consumidor durante esse período. Para investidores conservadores, a escolha é clara: um título protegido contra a inflação, mas ainda seguro, como a Série I oferece benefícios significativos sobre títulos com taxa fixa, como os T-bill de 10 anos.

Benefícios fiscais claros

Desde que sejam emitidos pelo Governo Federal, os I-bonds não estão sujeitos a impostos estaduais ou locais. Além disso, os métodos flexíveis de declaração de impostos – provisionamento e resgate – permitem que você escolha como você será tributado sobre a sua renda de juros. Por exemplo, se você preferir evitar uma grande conta de impostos para o ano em que resgatar seus títulos, você pode usar o método de provisionamento antecipado para distribuir o custo ao longo de muitos anos. Se preferir não pagar impostos sobre a renda que ainda não pode acessar – afinal, os juros das obrigações I são arados de volta ao valor nominal das obrigações semestralmente – você pode adiar a dor com o método de resgate.

Os detentores de títulos I que utilizam o principal e os juros dos seus títulos para cobrir despesas educacionais qualificadas podem evitar a tributação federal, desde que cumpram certos requisitos de renda e adquiram os títulos após completarem 24,

Seguro de longo prazo

Os títulos I são garantidos pela fé e crédito totais do governo federal. Isso por si só deveria ser um argumento poderoso para a sua segurança, mas a sua debilidade oferece uma camada adicional de segurança. Os I-bonds – com seu limite de compra anual de $10.000 – simplesmente não podem ser comprados em parcelas suficientemente grandes para atrair compradores institucionais, market-makers, ou outros jogadores que possam agir como influências desestabilizadoras.

Vendedores de curto prazo que se dedicam à compra de títulos evitam I-bonds em favor de veículos com limites de compra mais frouxos; o período de posse obrigatório de 12 meses mantém os investidores de curto prazo fora do espaço. Como comprador de I-bond, você não terá que se preocupar com o risco de arruinar seus planos de investimento cuidadosamente estabelecidos.

Flexibilidade e Liquidez

Títulos do Tesouro regulares, títulos corporativos e alguns outros títulos de renda fixa, os títulos de poupança Série I são flexíveis e líquidos. Para evidências do primeiro, veja o valor mínimo de compra deste veículo de 25 dólares e seus incrementos de compra de um centavo. Para confirmação do último, consulte o seu período de detenção relativamente curto de 12 meses e a sua penalização de juros de três meses para títulos de curto prazo. Cada I-bond vem com um período de vencimento de 20 anos e uma extensão opcional de 10 anos, mas estes números são meras referências – você não deve se sentir obrigado a manter seus títulos por décadas.

Benefícios Educacionais

Se você se comprometer a usar seus I-bonds para financiar certos empreendimentos educacionais, você pode evitar a tributação federal sobre seus ganhos. Para isso, você deve provar que tinha pelo menos 24 anos de idade quando comprou os títulos e que gastou esses ganhos em despesas educacionais qualificadas para si mesmo, seus dependentes ou seu cônjuge. Estes normalmente incluem:

- Custos escolares para qualquer curso exigido para um diploma ou certificação específica

- Custos relacionados a certos pré-requisitos, cursos suplementares ou de laboratório

>

Estes benefícios fiscais normalmente não se estendem ao custo de livros didáticos, taxas de atividades, despesas de quarto e alimentação, atletismo e outras despesas não essenciais.

Desvantagens das Poupanças da Série I

Limites de Compra Anuais

Se você está esperando mover suas poupanças para um tipo mais conservador de segurança, você terá que procurar em outro lugar. Para os titulares individuais, o Departamento do Tesouro limita as compras electrónicas de títulos I a $10.000 por ano, e as compras em papel a apenas metade disso. Se você é um aforrador típico, isso provavelmente é suficiente para servir como uma fatia considerável mas não desproporcional de sua carteira.

Por comparação, as compras individuais de TIPS – Treasury Inflation-Protected Securities, que acumulam juros a uma taxa fixa que normalmente excede a taxa de inflação – são limitadas a US$ 5 milhões por leilão. Esse limite superior está obviamente fora do alcance dos investidores de classificação, mas a distância entre US$ 10.000 e US$ 5 milhões é grande. Um limite de compra virtualmente ilimitado pode ter seus usos para os aforradores que podem se dar ao luxo de tirar mais de $10.o00 por ano.

Restrições sobre usos educacionais

Os títulos I são úteis para aforradores universitários, mas seus benefícios de impostos educacionais vêm com algumas restrições. Para evitar impostos federais sobre títulos adquiridos para este fim, você precisa se lembrar destas advertências:

- Os títulos I adquiridos antes do seu 24º aniversário estão automaticamente sujeitos a impostos federais. Você pode usar títulos comprados antes desta data para financiar a educação de seu filho, mas você deve pagar impostos no resgate, por isso não há razão convincente para fazer isso. Após o seu 24º aniversário, você pode reservar as compras de títulos I para a mensalidade livre de impostos para o seu filho ou dependente legal. Você também pode comprar I-bonds para financiar sua própria educação, mas eles devem ser registrados em seu próprio nome. E novamente, você deve comprar as obrigações aplicáveis depois de completar 24,

- Se você não utilizar os fundos de um I-bond para as mensalidades durante o ano civil em que você resgatou, você perderá seus benefícios fiscais. Em outras palavras, você deve esperar para resgatar as obrigações I designadas para educação até que você realmente receba uma conta de ensino.

- Se você for casado, você deve apresentar uma declaração conjunta para se qualificar para estes benefícios fiscais para educação.

- A sua instituição escolhida de ensino superior deve ser elegível para o programa federal de empréstimo estudantil garantido e outras formas de ajuda financeira federal.

- A sua renda não pode exceder os limites de elegibilidade definidos pela Tesouraria. Estes valores mudam a cada ano fiscal, mas são geralmente fixados acima do valor da renda mediana para arquivadores individuais e conjuntos.

Relativamente baixos retornos

Embora o poder de ganho dos títulos da Série I seja protegido contra a inflação, estes títulos não o tornarão rico. Com a inflação em mínimos históricos, os títulos I atualmente ganham um retorno anual de 1,38%. Isto é pouco mais de metade da taxa de rendimento do T-bill a 10 anos, que é frequentemente considerado como o benchmark para títulos de taxa fixa e baixo risco.

Então, mais uma vez, a protecção da inflação dos I-bonds oferece uma vantagem sobre o T-bill. Além disso, as taxas atuais em CDs de cinco anos oferecidos através de instituições online como Ally Bank e GE Capital Bank são um pouco mais altas: 1,60% e 2,10%, respectivamente.

No Bidding Framework for Investors

Quando você compra uma I-bond, você sabe o que está recebendo. Para alguns investidores, isto é provavelmente uma coisa boa. Para outros, deixa de fora uma peça essencial do puzzle de investimento: o motivo do lucro. Como você não pode licitar na sua compra inicial de uma I-bond e não pode confiar nas flutuações de valor para encher suas margens, a taxa de juros da sua obrigação serve como sua única fonte de retorno. Embora o componente ajustado à inflação dessa taxa de juros ofereça alguma oportunidade de crescimento, você não deve esperar retornos de olho.

Pelo contrário, você pode licitar suas DICAS eletrônicas. Para investidores regulares, licitar pelas TIPS não é competitivo; você deve aceitar a taxa que o Departamento do Tesouro determina no início de cada leilão. Como as taxas das obrigações I, no entanto, as taxas das TIPS são calculadas de acordo com a taxa de inflação prevalecente. Melhor, o sistema de licitação não competitiva garante que você receberá a garantia exata, na quantidade exata, que você solicitou. Você não será retirado por investidores mais experientes.

Como Investir

Existem duas formas de comprar e manter títulos de poupança da Série I:

- Via o portal online TreasuryDirect

- Com reembolso de impostos de uma pessoa física

>

TreasuryDirect é administrado pelo Departamento do Tesouro dos EUA e está disponível 24 horas por dia, 7 dias por semana. Quando você compra através deste portal, você concorda em aceitar uma conta segura online no lugar de um certificado de título antiquado. Embora não tenha a satisfação de segurar um pedaço de papel valioso, também não terá de se preocupar em perder a sua caução. (Embora, como títulos registados, os títulos I sejam impossíveis de perder – depois de verificar a sua identidade e o histórico de compra, o Departamento do Tesouro irá alegremente substituir certificados perdidos.)

Se quiser comprar títulos múltiplos de pequeno valor ao longo de um ano, o TreasuryDirect também lhe permite estabelecer um cronograma de compra recorrente ou adquirir títulos electrónicos directamente através de um programa de dedução na folha de pagamento conhecido como Plano de Poupança da Folha de Pagamento. Nenhuma das ferramentas está disponível para os detentores de títulos em papel, mas os indivíduos podem comprar tanto títulos eletrônicos quanto títulos I em papel com reembolso de impostos federais.

Final Word

Series I savings bonds oferecem vantagens fiscais impressionantes, taxas de retorno decentes para investimentos garantidos e alguma proteção contra a inflação. Também são flexíveis, líquidos e fáceis de comprar ou vender. Por outro lado, os I-bonds vêm com restrições frustrantes que podem alienar investidores experientes ou pessoas que têm muito dinheiro para queimar.

O resultado final: Não são para todos, mas têm um papel importante a desempenhar numa carteira equilibrada e fundamentalmente conservadora. Se você acha que eles fazem sentido para as suas necessidades, tente – não é como se você perdesse dinheiro no negócio.

Você já teve títulos de poupança da Série I na sua carteira? Recomendaria esta classe de investimento a outros?